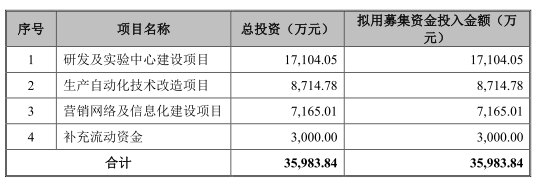

7月20日,天臣国际医疗科技股份有限公司(以下简称“天臣医疗”)首发上会。天臣医疗拟在上交所科创板上市,保荐机构为安信证券。天臣医疗本次计划发行股票数量不超过2000万股,拟募集资金3.60亿元,分别用于研发及实验中心建设项目、生产自动化技术改造项目、营销网络及信息化建设项目、补充流动资金。

2017年至2019年,天臣医疗实现营业收入分别为8964.85万元、1.19亿元、1.73亿元,实现归属于母公司所有者的净利润分别为1390.60万元、2313.07万元、4200.60万元,经营活动产生的现金流量净额分别为788.41万元、3444.12万元、3482.18万元,其中,销售商品、提供劳务收到的现金分别为1.01亿元、1.36亿元、1.91亿元。

公司2020年1-3月营业收入3054.41万元,同比下降9.86%,归属于母公司所有者的净利润600.78万元,同比下降15.37%,扣除非经常性损益后归属于母公司所有者的净利润505.35万元,同比下降23.62%。

2017年至2019年,天臣医疗研发费用分别为822.90万元、1062.61万元、1410.39万元,研发费用率下降分别为9.18%、8.93%、8.16%。2018年、2019年,公司研发费用率低于同行公司平均水平,同行业可比上市公司研发费用率分别为8.72%、9.01%、9.82%。

公司研发费用远低于销售费用,2019年,研发费用不到同年销售费用一半。报告期内,公司销售费用分别为2421.91万元、2339.18万元、3064.58万元,销售费用率下滑分别为27.02%、19.65%、17.74%,同行业可比上市公司销售费用率平均值分别为16.16%、16.96%、18.80%。

2017年至2019年,天臣医疗应收账款余额分别为161.75万元、186.70万元、157.12万元,应收账款净额分别为153.66万元、177.37万元、149.27万元,应收账款净额占当期营业收入比例分别为1.71%、1.49%、0.86%。

报告期内,公司应收账款周转率上升分别为64.77、68.32、100.49,同行业可比公司应收账款周转率分别为101.84、67.28、81.25。

2017年至2019年,天臣医疗存货金额分别为1620.13万元、1791.71万元及2709.73万元,2018年与2019年分别较上年增长10.59%、51.24%,存货占流动资产的比例分别为38.65%、41.53%、54.80%。

报告期内,公司存货周转率分别为2.40、2.89、3.07,略低于同行业可比公司存货周转率分别为3.50、3.45、3.10。

2017年至2019年,天臣医疗主营业务毛利率分别为60.83%、58.64%和60.04%,低于同行业可比上市公司平均水平,同行业可比上市公司主营业务毛利率均值分别为62.44%、61.79%、65.40%。

天臣医疗五大类产品中,四个品类的产品平均单价在报告期内主要呈现下滑趋势。报告期内,管型吻合器类平均单价分别为1082.27元/支、1035.98元/支、1035.14元/支;腔镜吻合器类平均单价分别为729.49元/支、729.55元/支、696.04元/支;线型切割吻合器类平均单价分别为576.30元/支、533.95元/支、421.32元/支;荷包吻合器类平均单价分别为343.30元/支、378.66元/支、421.03元/支;线型缝合吻合器类平均单价分别为604.35元/支、553.75元/支、483.28元/支。

报告期内,天臣医疗供应商集中,公司向前五名供应商的合计采购金额分别为2374.09万元、3522.82万元和5532.81万元,占当期采购总额的比例分别为74.85%、78.69%和79.22%。2019年,天臣医疗向第一大供应商宝玛医疗科技(无锡)有限公司采购金额占当期采购总额的比例为50.16%。

中国经济网记者向天臣医疗董事会办公室发去采访提纲,截至发稿未收到回复。

吻合器研发生产企业拟科创板上市

根据招股书,天臣医疗是一家专注于高端外科手术吻合器研发创新和生产销售的高新技术企业。通过17年来不断自主创新,公司已拥有管型吻合器、腔镜吻合器、线型切割吻合器、荷包吻合器和线型缝合吻合器5大类产品,应用范围涵盖心胸外科、胃肠外科、肝胆脾胰外科、普外科、泌尿外科等手术领域。

吻合器是临床使用的代替传统手工吻合的设备,主要工作原理类似于订书机,通过向组织内击发植入金属钉,对器官进行组织离断、关闭及功能重建。

截至招股说明书签署日,公司控股股东、实际控制人为自然人陈望宇和陈望东,两位自然人为兄弟关系,且均为公司创始人。2019年11月8日,二人签订《一致行动协议》,陈望宇、陈望东分别直接持有公司34.89%、34.89%的股份,两人合计持有公司69.78%的股份。

陈望宇,1966年1月出生,中国国籍,无境外永久居留权,工商管理硕士研究生学历,现任公司董事长,任期自2019年11月至2022年11月。1988年10月至1994年5月,在国家外汇管理局苏州分局外管科任职;1994年5月至2000年2月,在苏州工业园区管委会财税局税务处、审计处主持工作;2000年8月至2003年8月,在苏州工业园区天臣科技发展有限公司担任总经理;2003年8月至2019年11月,在天臣有限担任董事长兼总经理;2019年11月至今,在公司担任董事长。

陈望东,1970年4月出生,中国国籍,无境外永久居留权,电子工程本科、工商管理硕士研究生学历,现任公司董事、总经理兼首席研发师,任期自2019年11月至2022年11月。1992年9月至1995年10月,苏州东享电子有限公司创始人;1995年10月至2002年3月,在苏州飞利浦消费电子有限公司任职;2002年3月至2004年5月,攻读中欧国际工商学院EMBA;2003年8月至2011年3月,任天臣有限副总经理、首席研发师;2011年3月至2019年11月,任天臣有限董事、副总经理兼首席研发师;2019年11月至今,任公司董事、总经理兼首席研发师。

天臣医疗拟在上交所科创板上市,保荐机构为安信证券。天臣医疗本次计划发行股票数量不超过2000万股,拟募集资金3.60亿元,其中1.71亿元用于研发及实验中心建设项目、8714.78万元用于生产自动化技术改造项目、7165.01万元用于营销网络及信息化建设项目、3000.00万元用于补充流动资金。

2020年1季度业绩下滑

2017年至2019年,天臣医疗实现营业收入分别为8964.85万元、1.19亿元、1.73亿元,实现归属于母公司所有者的净利润分别为1390.60万元、2313.07万元、4200.60万元。

2017年、2019年,公司经营活动产生的现金流量净额低于同期净利润。

报告期内,公司经营活动产生的现金流量净额分别为788.41万元、3444.12万元、3482.18万元,占净利润比例分别为56.70%、148.90%和82.90%。

其中,销售商品、提供劳务收到的现金分别为1.01亿元、1.36亿元、1.91亿元,占营业收入比例分别为112.83%、114.61%和110.77%。

招股书显示,公司2020年1-3月营业收入3054.41万元,同比下降9.86%,归属于母公司所有者的净利润600.78万元,同比下降15.37%,扣除非经常性损益后归属于母公司所有者的净利润505.35万元,同比下降23.62%。

受疫情在全球范围内继续蔓延的影响,2020年4月公司境外销售收入比上年同期下滑约38%。2020年3月-4月,公司在疫情较严重地区意大利、英国的销售收入比上年同期分别减少约59%和9%。

研发费用率降至均值以下

2017年至2019年,天臣医疗研发费用分别为822.90万元、1062.61万元、1410.39万元,研发费用率分别为9.18%、8.93%、8.16%,逐年下降。

2018年、2019年,公司研发费用率降至同行业可比上市公司研发费用率均值以下。

报告期内,同行业可比上市公司研发费用率平均值上升,分别为8.72%、9.01%、9.82%。

公司研发费用主要由职工薪酬、研发耗材等费用构成。报告期内,研发费用中职工薪酬的金额分别为385.33万元、491.92万元、626.34万元;研发耗材费用金额分别为73.95万元、136.72万元、205.53万元。

销售费用超研发费用

2017年至2019年,天臣医疗销售费用分别为2421.91万元、2339.18万元、3064.58万元,销售费用率下滑分别为27.02%、19.65%、17.74%。

报告期内,同行业可比上市公司销售费用率平均值分别为16.16%、16.96%、18.80%。

天臣医疗销售费用主要由市场拓展费和职工薪酬等费用构成。报告期内,市场拓展费分别为789.20万元、805.08万元、1283.91万元,占销售费用的比例分别为32.59%、34.42%、41.90%。

据招股书,天臣医疗市场拓展费主要为公司参加学术研讨会产生的会务费和学术推广费等。2019年度市场拓展费金额较高,主要系随着销售规模扩大,公司推广费用相应增长。

此外,报告期内,销售费用中职工薪酬费用分别为993.25万元、942.52万元、1147.93万元。

2019年末应收账款157万元

2017年至2019年,天臣医疗应收账款余额分别为161.75万元、186.70万元、157.12万元,应收账款净额分别为153.66万元、177.37万元、149.27万元,应收账款净额占当期营业收入比例分别为1.71%、1.49%、0.86%。

报告期内,公司应收账款周转率上升分别为64.77、68.32、100.49,同行业可比公司应收账款周转率分别为101.84、67.28、81.25。

公司表示,公司应收账款周转率总体高于同行业平均水平,原因系公司主要采取先款后货的销售模式,经销商预付货款后,公司发出货物,各期期末应收账款较少。

报告期内,公司应收账款周转率逐步上升,主要系营业收入增长较快,而公司整体信用政策未发生较大变化,各期期末应收账款较少所致。

2019年末存货2710万元

2017年至2019年,天臣医疗存货金额分别为1620.13万元、1791.71万元及2709.73万元,2018年与2019年分别较上年增长10.59%、51.24%,存货占流动资产的比例分别为38.65%、41.53%、54.80%。

报告期内,公司存货周转率分别为2.40、2.89、3.07,略低于同行业可比公司存货周转率分别为3.50、3.45、3.10。

天臣医疗称,公司存货周转率低于可比公司平均值,主要系维力医疗、阳普医疗两家公司存货周转率较高。维力医疗、阳普医疗存货周转率较高主要系两家公司主要采用以销定产的生产模式,生产计划按照顾客需求及销售计划制定,而公司主要采用预测备货,会根据全年销售计划规划年度和月度生产计划,再根据每月的滚动销售预测、库存情况、发货速度、生产能力等情况对月度生产计划进行合理调整,进行月度排产备货。因此公司存货周转率低于维力医疗、阳普医疗。

报告期内,公司存货中产成品金额分别为1051.04万元、1085.31万元、1767.20万元;原材料金额分别为375.29万元、512.41万元、711.55万元,两者合计占存货的比例在85%以上。

毛利率低于行业均值

2017年至2019年,天臣医疗主营业务毛利率分别为60.83%、58.64%和60.04%。

天臣医疗主营业务毛利率低于同行业可比上市公司平均水平。

报告期内,同行业可比上市公司主营业务毛利率均值分别为62.44%、61.79%、65.40%。

天臣医疗表示,吻合器属于二类医疗器械,其风险性、对技术的要求程度低于三类器械,因此公司毛利率低于佰仁医疗、赛诺医疗等主营产品为三类医疗器械的公司。同时,不同于普通二类医疗器械,公司生产的高端外科手术吻合器属于高值医用耗材,行业壁垒、技术壁垒、前期投入等因素使得行业毛利率水平高于普通医用耗材,因此公司综合毛利率高于维力医疗、阳普医疗等以普通医用耗材为主要产品的公司。

四大品类产品平均单价下滑

报告期内,天臣医疗主营业务收入来自于管型吻合器、腔镜吻合器、线型切割吻合器、荷包吻合器和线型缝合吻合器五大类产品。

2017年至2019年,公司管型吻合器销售金额为5380.31万元、5617.47万元、8146.00万元,占主营业务收入的比例分别为60.02%、47.19%、47.15%。

天臣医疗每类产品品种和规格较多,各规格产品吻合器和组件单价也存在一定的差异。

各产品大类所有产品的平均单价显示,五大类产品中,四个品类的产品平均单价在报告期内主要呈现下滑趋势。

报告期内,管型吻合器类平均单价分别为1082.27元/支、1035.98元/支、1035.14元/支;腔镜吻合器类平均单价分别为729.49元/支、729.55元/支、696.04元/支;线型切割吻合器类平均单价分别为576.30元/支、533.95元/支、421.32元/支;荷包吻合器类平均单价分别为343.30元/支、378.66元/支、421.03元/支;线型缝合吻合器类平均单价分别为604.35元/支、553.75元/支、483.28元/支。

2019年向单一供应商采购占50%

2017年至2019年,天臣医疗向第一大供应商宝玛医疗科技(无锡)有限公司采购金额分别为1085.74万元、2436.18万元和3503.29万元,占当期采购总额的比例分别为34.23%、54.41%和50.16%。

报告期内,公司向前五名供应商的合计采购金额分别为2374.09万元、3522.82万元和5532.81万元,占当期采购总额的比例分别为74.85%、78.69%和79.22%。

招股书提醒,如果公司的主要供应商无法持续及时提供符合公司要求的零部件等,或公司与其合作发生变更甚至终止,则可能会在短期内对公司部分产品的供应链稳定性带来一定的影响。