8月6日,威华股份(002240.SZ)公告披露调整定增方案。认购对象由六家调整为四家。募集资金总额由不超过18.5亿元调整为不超过11.5亿元,扣除发行费用后全部用于补充流动资金。

与大量募资补充流动资金相得益彰的是,威华股份大幅下滑的业绩和捉襟见肘的现金流。半年报显示,威华股份2020年上半年实现营业收入7.53亿元,同比下降28.95%,实现净利润-1.67亿元,同比下降385%,与预计净利润存在较大差距,亏损进一步扩大。经营现金流为-3.42亿元,同比下滑318.71%。值得一提的是,若2020年再度亏损,威华股份将面临着“披星戴帽”风险。

近年来,威华股份转型新能源材料领域,其不断加大投入扩张产能,但也因此拖垮现金流。而随着新能源汽车补贴退坡,上游新能源材料受到波及,锂盐供需失衡、产能过剩,行业整体出现下滑趋势。威华股份出师未捷,如今又再度剥离原人造板主业坚定新能源材料路线,能否为其创造新机会?

产能扩张拖垮现金流

公开资料显示,威华股份主营业务原为人造板的生产和销售;2016年,通过增资控股万弘高新和致远锂业,公司主营业务延伸至稀土及锂盐产品的生产和销售等新能源材料领域,从而成为一家新能源材料业务和人造板业务并进发展的企业。

2017年以来,威华股份不断在资本市场运作,累计募得资金22.17亿元,用于收购新能源材料公司股权和新能源材料业务扩张。根据此前的募资计划,各项目实施将为威华股份带来每年不低于28亿元的营业收入和超过3亿元的利润。

但急速扩张却并未给威华股份带来预期收益。财务数据显示,2017年至2019年间,威华股份累计实现净利润1.01亿元,不及当年预期收益的三分之一。其中,2019年公司净利润为-5924万元,同比下滑154.66%。

进入2020年,亏损更是进一步扩大,上半年仅实现营业收入7.53亿元,同比下降28.95%,实现净利润-1.67亿元,同比下降385%,亏损额度直接超过去年全年。除此之外,不断扩大的产能投入也在拖垮威华股份的现金流。

2019年年报、2020年半年报显示,威华股份经营现金流分别为1879.1万元、-3.42亿元,而同期短期借款则分别为9.21亿元、9.93亿元,借款幅度不断增大,经营现金流出现严重下滑,远无法覆盖短期借款,短期偿债压力较大,与此同时,威华股份还存在大量长期借款、一年内到期的非流动负债、应付账款等,现金流承压。

“公司目前不存在现金流紧张和资金断裂风险,亦不存在债务危机及现金流危机。”威华股份董秘在接受中国网财经记者采访时表示,她提到2019年公司短期借款增加中有2.71亿元属于票据贴现借款,公司已经为此缴纳保证金,扣除此部分保证金后,短期借款增加比例缩小至29.06%,同时应付账款中应付设备款2.63亿元,由于部分设备虽已投入使用,但暂未做完竣工验收决算,因此尚未支付。并且公司还有近1亿元银行授信尚未使用。

尽管威华股份否认现金流遇紧,但半年内连续两次募资补充流动现金却让威华股份捉襟见肘的现金流暴露出来。2020年3月,威华股份通过非公开发行募集配套资金款项6.5亿元,其中3.28亿元用于补充流动资金。时隔不到半年,8月6日,威华股份又再次公布定增预案,将原18.5亿元的募资总额调整为11.5亿元,并全部用于补充流动资金。

此外,2020年半年报显示,作为汇票保证金,威华股份有3.36亿元受限货币资金,占货币资金总额58.84%。此外,威华股份还存在通过应收票据、固定资产、无形资产等质押、抵押受限的资产合计近12.44亿元,占资产总额24.71%。由此可见,威华股份对资金的需求已经到了剑拔弩张的地步。

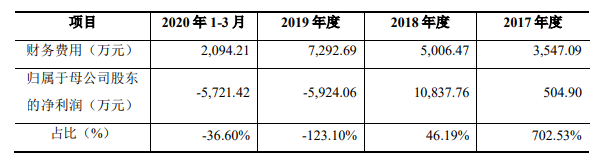

另一方面,威华股份不断融资扩张产能,从而带来高额的财务费用,对公司业绩也造成反噬作用。2017年-2020年前三季度,威华股份的财务费用占比净利润出现倍数。尤其是2019年及2020年,威华股份出现亏损的情况下,财务费用仍然高居不下。

剔除主业

2017年6月,威华股份实际控制人由李建华变更为盛屯集团,公司开启向新能源转型之路。同年,威华股份通过非公开发行股份募资6.74亿元,分别用于万弘高新的“年综合回收利用万吨废旧磁性材料生产线建设升级改造项目”、及致远锂业的“年产2万吨氯化锂、1万吨电池级单水氢氧化锂及1万吨电池级碳酸锂项目”。

但万弘高新项目仅建设一期工程,自达产后累计收益为-1270.17万元,与此前承诺的年净利润8859.64万元相差甚远。回复中国网财经记者采访时,威华股份表示万弘高新项目不及预期主要是由于稀土产品价格波动较大、废旧磁性材料的收购价格高于预期所致。稀土产品受政策、经济形势、市场环境等多重影响,价格波动较大,不利于公司持续稳定地发展。因此公司于2018年一季度对万弘高新的投资项目进行调整,暂停二期工程的建设。

而致远锂业的锂盐项目自调整为“年产 1.5 万吨电池级单水氢氧化锂及 2.5万吨电池级碳酸锂项目”后,实际投产时间由2019年6月延期至2020年6月,截至6月却并未有下一步消息释放。

“公司在2019年内已建成2.3万吨产能,受疫情等因素影响,剩余产能的建设进度略有延后,预计2020年下半年将建成投产。”威华股份董秘回复中国网财经记者时称。

在上述项目进展、收益并不及预期的情况下,威华股份2020年又再度为收购标的奥伊诺矿业进行配套募资,而该标的公司被收购当时处于建设初期,并无收益产生。尽管威华股份将产业扩展到新能源材料上游,但其利润不升反降,甚至出现亏损。新能源战略似乎是威华股份孤注一掷的救命稻草,为此不惜剔除主业。

此前,威华股份公告称,拟出售人造板业务相关资产。2019年年报显示,人造板及林木业务占据威华股份总营收67%以上,2020年半年报亦保持该占比。“公司本次出售人造板业务相关资产,将使公司更加聚焦于新能源材料业务。”威华股份董秘接受采访时表示。

然而威华股份在新能源材料领域不断加大投入,增加融资成本,其实际产能利用率又如何?根据2020年半年报,威华股份锂盐产量产能为7373.58吨,产能使用率仅32.06%。万弘高新则实现收入7847.08万元,同比下降24.99%,实现净利润-189.65万元。

此外,锂盐行业整体都存在下滑趋势。碳酸锂、氯化锂、氢氧化锂等锂化合物通称锂盐,根据西南证券研究报告,2019年全球碳酸锂总需求量约为28.83万吨,全球氢氧化锂总需求量约为7.6万吨。国信证券研究报告显示,2019年全球锂及其衍生物产量折合碳酸锂当量(LCE)的总产能合计约为75.5万吨;全球基础锂盐产量合计约为37.7万吨,整体产能利用率约为49.93%。

受此影响,2019年年末,国内碳酸锂价格跌至5.05万元/吨,氢氧化锂价格跌至5.45万元/吨。进入2020年,国内碳酸锂报价下探至4万元/吨,同比下滑45.21%;氢氧化锂价格降至5万元/吨,同比下滑39.76%。

受疫情和新能源汽车补贴退坡影响,威华股份的下游客户也不甚乐观。根据中汽协数据,2020年上半年,中国新能源汽车累计销售39.3万辆,同比下降37.4%,预计2020年全年整体下滑10%-20%。

威华股份公告披露称锂盐业务的产能陆续建成,但其投产后的产能释放需要一定的时间,因此出售人造板业务相关资产后一段时间内营业收入、净利润可能有一定幅度的下降。换言之,其2020年业绩或难乐观。

关联交易作价接连遭到质疑

威华股份通过并购、出售资产的模式逐步向新能源企业靠拢,而其中多笔交易是与控股股东盛屯集团间的关联交易,交易作价时常受到市场质疑。

2019年,威华股份通过发行股份及现金支付的方式作价9亿元收购控股股东盛屯集团持有的盛屯锂业100%的股权,盛屯锂业持有奥伊诺矿业75%的股权。这笔交易当时受到了大量质疑,主要是由于盛屯锂业2017年-2019年上半年净利润分别为-3535.45万元、-741.29万元和-419.52万元,连续亏损,且主要资产奥伊诺矿业彼时未正式投产,截至2018年9月30日,其母公司口径净资产账面价值仅1.19亿元,威华股份根据“折现现金流法评估的矿业权资产”预评估值却高达6亿元,评估增值404.20%。与其同时,威华股份同期净利润仅为2626.2万元。

另一方面,盛屯锂业还疑似存在“突击入股”的情况。天眼查资料显示,交易前夕,盛屯锂业新增4位股东,分别是前海睿泽、东方长丰、盛屯贸易、盛屯集团,其高管均为威华股份关联人或董事长,亦或与威华股份存在股权结构关系。

根据威华股份2019年年报,奥伊诺矿业拥有四川省金川县业隆沟锂辉石矿采矿权和太阳河口锂多金属矿详查探矿权,其中业隆沟锂辉石矿于2019年11月投产,然而当期实现利润仅-675.43万元,低于预期业绩。

前有上市公司高溢价买来控股股东亏损资产,后有控股股东高价打包购买威华股份毛利下降业务,威华股份与盛屯集团间从“左手”再倒“右手”。

今年6月,威华股份公告披露称,拟将公司人造板业务相关资产出售作为标的向控股股东出售。截至2020年5月31日,本次拟出售总资产21.79亿元,净资产14.18亿元(未经审计),分别占公司最近一期经审计的总资产和归属于母公司净资产的44.62%、55.88%,该资产初步评估值为16.5亿元至17.3亿元。

券商测算称,由于估值高于净资产,本次交易若能在2020年完成,将为威华股份贡献1亿元的利润。根据年报,威华股份2019年实现净利润-5924.06万元,2020年上半年实现净利润-1.67亿元,同比下降385%,亏损幅度超2019年全年。若连续两年亏损,威华股份则将面临着“披星戴帽”的风险。因此,本次收购收益对于威华股份来说至关重要。

若控股股东以高估值从威华股份手中将人造板业务接手过来,便能为威华股份解决“燃眉之急”,但标的资产是否能够撑起该估值?2020半年报、2019年报显示,威华股份人造板及林木业务实现收入5.05亿元、15.27亿元,毛利率为13.91%、15.3%,同比下降3.07%、1.96%。即威华股份该板块业务存在毛利率持续下滑的风险,估值或许还将下降。

截至目前,该笔交易仍未有进一步进展。(记者里豫 邓玉蕊)