11月3日,一庄股权腾挪交易引发市场关注。

具体来看,合生创展集团有限公司(下称“合生创展”,00754.HK)实控人朱孟依将公司旗下物业和商业地产股权与其控股的未上市平台进行等价交易。

这笔高达12亿元的交易背后透露出了创始人做大做强的野心。

上半年,合生创展业绩不断走高,前10个月销售额超全年去年,不仅如此,今年上半年公司还新增了投资业务,新业务纳入为集团一次性贡献了28.35亿元收入。

新业务的表现亮眼,但伴随着合生创展规模提速,其快速飙涨的债务及激进扩张的模式也引发不少隐忧。

当下,在“三道红线”融资新规付诸实施的背景下,公司高速扩张冲规模的模式是否可行?融资渠道再度收紧,公司将如何在规模与杠杆之间取舍?公司未来的发展方向将走向哪里?

就扩张及公司发展前景等问题,《投资者网》联系合生创展投资者关系经理梁韦婷,但公司并未作出回应。

股权腾挪术背后

11月3日,合生创展对外公告称,拟以1.82亿美元(约12亿元人民币)买入元知开曼20%股权;元知开曼则以同等金额入股合生创展旗下合生活20%股权、合生商业30%股权。

这笔看似平常的股权交易背后,却是实控人朱孟依的一次“资产腾挪”。

公告显示,合生活、合生商业均为合生创展全资子公司,前者是合生创展旗下物业公司,主要管理合生旗下地产物业及增值服务,后者为公司旗下商业地产,负责运营、招商、咨询服务等。而元知开曼是一家今年才成立的投资公司,与其关联的元知集团则是一家线上房产中介,经营平台为优选好生活。

合生创展在公告中,认为这是一个“双赢”的决定,元知集团的入股将引入科技力量助力合生活、合生商业实现业务增长。

不过,由于此次交易牵涉上市公司资产,部分人士认为所谓“交易”并不对等。

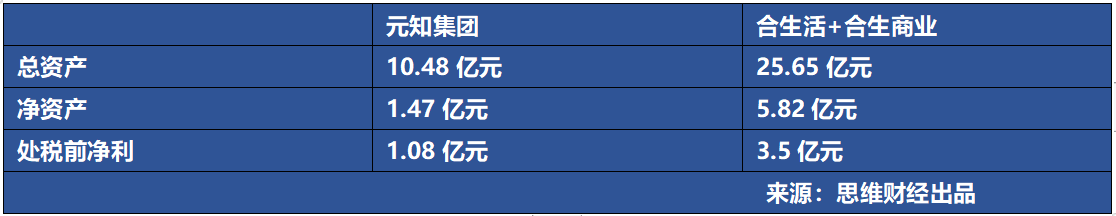

一方面,在总资产及盈利能力上,元知集团均不及合生活、合生商业。截至2019年末,元知集团的总资产和净资产为10.48亿元(人民币下同)、1.47亿元,除税前盈利约1.08亿元;合生活的总资产和净资产为19.81亿元及5.84亿元,除税前净溢利2.96亿元。

而合生商业的总资产及净资产为61.7亿元及-194万元,除税前盈利5455元。今年上半年合生商业利润大增,息税折摊前利润达到约8.24亿元。另一方面,当下房企分拆物业上市热度不减,上市物业股估值普遍较高,若集团未来有意分拆旗下物业上市,如此股权腾挪显然是笔划算的买卖。

“纸面交易的背后,我个人认为更多还是在为业务提前布局。”上海中原地产首席分析师卢文曦向《投资者网》表示,尤其是通过股权交易能引入科技在物业这一块,涉及到物业是很敏感的,当下很多房企都想把物业拆分上市,而合生创展的交易方恰好是线上业务还与服务相关,如此一来,若合生今后想拆分物业上市,其可讲的故事就比较多。

今年上半年,合生创展正式将股权投资业务(包括一级市场股权投资及二级市场股票投资)作为主要业务之一纳入体系。值得一提的是,其投资方向主要为高科技公司,具体包括高新科技及医疗科技类,新业务的纳入,为集团带来28.35亿元收入。

无论是资产腾挪,还是布局扩大,种种动作背后暗藏了不少朱孟依做大做强的野心。但需要留意的是,投资业务具有不稳定性,若市场出现较大调整或回报不及预期,对上市公司经营将造成不利影响。同时,花旗发表的研究报告也表示,担心合生创展新投资业务包括是上市股份投资及未上市的股权投资表现。

二代上任后“航母”提速

创办于1992年的合生创展,迄今在房地产行业已打拼了24年。作为早期粤派房企的代表之一,合生创展曾经与恒大、碧桂园、雅居乐、富力等称为“华南五虎”,王石曾评价华南五虎时期的合生创展,是中国房地产界“航空母舰”。

几年前,合生创展走的依旧是“慢周转”的模式,直到今年情况有所改变。1月份,合生创展宣布实控人朱孟依“退位”,其女朱桔榕正式接班,负责公司经营发展。

资料显示,“企二代”朱桔榕于2008年加入合生创展,12年时间从父亲朱孟依手中顺利“接棒”,从总裁助理一职开始,一路晋升至常务副总裁、公司副主席。

在外界看来,“昔日航母”合生创展提速始于去年10月,彼时,朱孟依联合其子朱伟航的珠江投资签下东莞麻涌五个村落的改造。

今年,“企二代”朱桔榕的上任直接让合生创展从往年的“慢”变成了“快”。比如,今年5月,合生创展以72.2亿元竞得北京丰台区地块,楼面价创南城纪录,同月再斥资107.4亿元竞得北京分钟寺两宗地块。

这只是合生创展从 “慢”变“快”、频频拿地的一个缩影。今年上半年,合生创展罕见地斥资超过230亿元获取位于廊坊、昆山、北京、杭州等地合计7个项目,新增土地储备88.7万平方米。同时,中国指数研究院数据显示,2020年1-10月全国房地产企业拿地市值排名,合生创展为184亿元,行业排名46位。

快速扩张下,公司业绩创下新高。截至今年上半年,合生创展销售额达到130.14亿元,同比上升14.6%,今年前10个月,合生创展总销售额约254.87亿元,同比上升31.1%,前十月业绩超去年整年,体量规模不断变大。

高周转冲规模是否可行?

房地产辉煌的二十年,高周转是开发商的主流模式,在当下许多TOP10房企里,多数为高周转而来,因为更快获取资金投入再开发,项目往往需要高周转。比如:碧桂园、万科、保利等,他们当中有些开盘时间是10个月,更短的有8个月。

但高周转也有“后遗症”,一个典型的通病是高周转房企债务增长很快,随着扩张的持续加大,其债务亦跟着“水涨船高”,合生创展也不例外。

上半年的积极扩储,合生创展增加了不少债务。公司财报显示,截至2020年6月末,合生创展有息负债规模为779.41亿元,较2019年上半年增长44.55%;资本化前之利息开支总额为28.15亿元,较2019年上升38%。对于利息的上浮,合生创展直言主要因“借贷增加所致”。

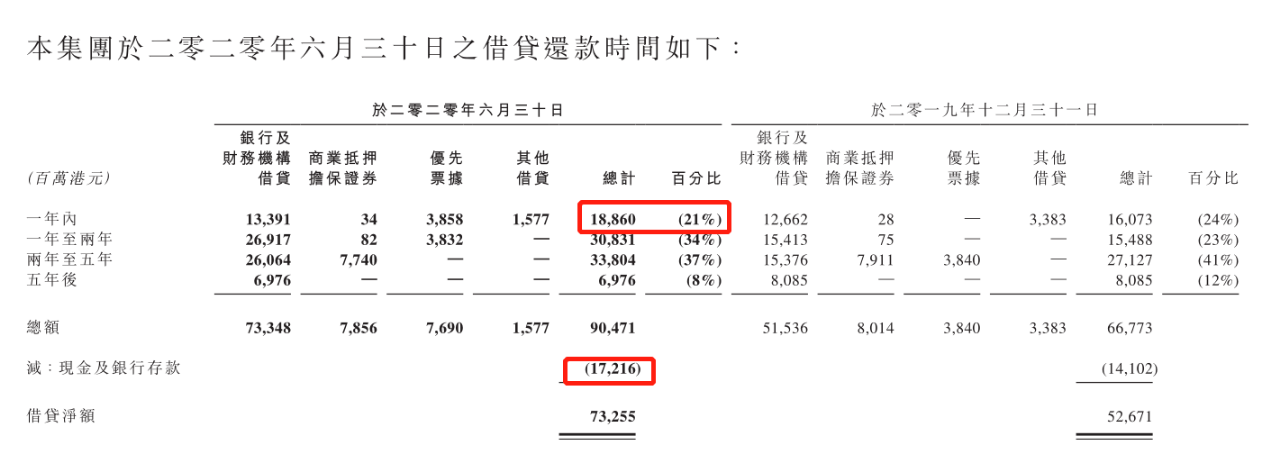

同时,公司当前短期偿债压力较大。截至今年6月末,负债总额为1700亿港元,较2019年上升32%,于一年内到期的债务为188亿元,账面现金为172亿港元,现金难以应付短债。

来源:合生创展2020年中报

从过去的“慢”到“快”,“掉队”的合生创展逆境突围的野心很强。但市场风云突变,今年三季度,监管层提出房地产金融管理政策“三条红线”,具体为:剔除预收款后的资产负债率大于70%;净负债率大于100%;现金短债比小于1倍。根据房企的“踩线”情况,分为“红、橙、黄、绿”四档,实施差异化债务规模管理。

监管“三道红线”出台,无疑给房企融资戴上“紧箍咒”,融资渠道再度收紧,基于此,高周转模式能否持续?同样的路子在当下还能走得通吗?

标普全球高级分析师高帆向《投资者网》表示:“前两年高周转模式支撑房企规模实现较大的增长,但这种模式在今后会受到考验。随着房地产‘三道红线’融资设限,市场融资环境再度趋紧,高周转房企的扩张受到限制。”

在她看来,高扩张模式未来会受到限制。标普全球信用评级,在10月28日发布的一份研究报告谈到这个问题,“今年上半年房企债务融资增速较快。87家样本房企当中,超过40%的企业有息债务同比增速均超过15%。如果融资新规(三道红线)大范围实施,企业无论现有杠杆水平是高是低,今后或将无法通过激进债务扩张发展业务。”标普在研报中称。与此同时,花旗银行的研报亦认为,对于合生创展急速扩张计划看法审慎。

“企业高周转估计也是没有办法的办法。”上海中原地产首席分析师卢文曦向《投资者网》直言,“目前来看,中小房企不采用高周转很难把盘子做大,尤其在当下住宅红利逐渐褪去,房企项目利润越来越低,以前挣1个亿可能只需要周转1次,现在利润缩窄,可能要周转两次才有1个亿。因此,企业规模要想做大,肯定需要多用杠杆去撬动项目,这也是没办法的办法。”

广州知名房地产专家韩世同却认为:“如果合生没有触碰三条红线,我认为没问题。”,在他看来,可能对于单一性的中小房企,目前更多还是退出或被大房企兼并、收购,不过合生创展不同,早期合生创展是行业规模最大的房企,远超万科、碧桂园,现在整个规模虽然徘徊在百亿,也仍有一定的优势,比如:早期公司屯了很多的地块以及公司资产板块较大等。同时,早期的多元化发展为聚焦地产业务创造了一定发展条件和环境,整体还是蛮有实力的。”

韩世同表示,“当下显然不是高速扩张的时期,但合生创展聚焦地产可能也是自身的一种战略抉择吧。”

从往年的低调沉潜到如今的激进扩张,“掉队”的合生创展在冲刺规模的道路上不断提速,但令人深思的是,不倡导积极扩张的当下,合生创展是否能再续辉煌?若未来扩张受限,公司如何寻得规模与债务之间的平衡,公司是否有实力应对高速扩张带来的种种后遗症?这些均为合生当下或未来亟需解决的难题。