据媒体报道,上海映雪投资管理中心(有限合伙)(以下简称“映雪资本”)去年发行的一只名为“外贸信托-瑞智精选映雪债券专项集合资金信托计划”(分A、B、C等多期)先后踩雷10只违约债券。目前该基金已提前结束运作并进入清算阶段,但据投资人反映,其投资本金仅收回六成左右。

而从映雪资本旗下所有披露业绩的基金表现看,在年内净值有更新的18只基金中有6只都为亏损。如果分类来看,8只权益类基金在今年A股市场整体上涨的背景下竟然有4只出现亏损,最大亏损幅度达17.74%,而这些基金的基金经理都是映雪资本董事长郑宇。

百亿私募频繁踩雷旗下固收产品业绩落后

固定收益类基金因为投向主要以债券、货币工具类产品为主,净值波动性小,因而受到很多保守型投资者的青睐,然而在近年来企业竞争格局分化严重的影响下,一些原本业务优势不明显管理制度不完善的公司开始暴露风险,导致所发行的债券出现延期兑付的问题。而此时,却正是衡量一家专业投资机构风险评估体系是否完善的大好时机,但让人惊讶的是,拥有百亿管理规模的映雪资本却让投资者大为失望。

有媒体报道,2019年映雪资本成立的一只名为“外贸信托-瑞智精选映雪债券专项集合资金信托计划”的基金连续踩中多只违约债券。据该基金的投资人反映,该基金最早出现问题是在2019年10月份,其认购的西王集团债券出现违约情况导致暂停当年10月份赎回通道,2020年初,又被告知踩雷新华联债,再次出现无法正常赎回的情况;今年7月又踩雷泰禾债。在今年4月份时,瑞智精选映雪债券专项集合资金信托计划已提前结束运作并进入清算阶段。截至目前,上述投资人表示,其600万投资款仅拿回300多万,仍有200多万悬而未决。

公开资料显示,瑞智精选映雪债券专项集合资金信托计划成立于2019年2月,产品风险评级为R3级,通过中国对外经济贸易信托有限公司(以下简称“外贸信托”)作为基金管理人、映雪资本为投资顾问。该基金投资于二级市场债券,映雪资本董事长郑宇亲自操刀。

据悉,瑞智精选映雪债券专项集合资金信托计划先后踩雷10只违约债券——19新华联控MTN001、15西王01、16西王01、16西王02、18西王CP001(债券信用评级为D)、19西王SCP001、19西王SCP002、19西王SCP003、17泰禾MTN001、18泰禾01,而持仓的19西集01、16新华债虽暂未发生实质性违约,但票面净价也一路下滑。值得注意的是,上述12只债券目前有9只信用评级均为C类及以下、3只无评级。

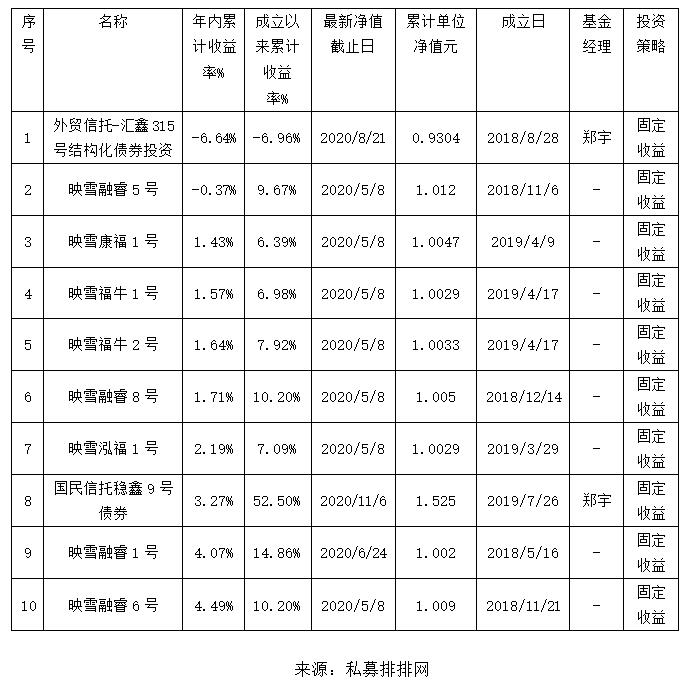

从第三方平台公布的数据看,在映雪资本旗下今年有更新净值的18只基金中,固定收益策略的产品达到了10只,这也说明了公司对固收类产品的重视程度,然而不幸的是,截至最新的净值公布日,这10只固收类基金的收益率实在让人失望。

在2只年内出现亏损的基金中,外贸信托-汇鑫315号结构化债券投资成立于2018年8月28日,截至2020年8月21日,其年内累计净值表现为-6.64%,成立以来的累计净值表现为-6.96%,而基金经理正是郑宇。

即便是剩下的几只有盈利的固收类基金,也仅有2只的年内收益率超过了4%的水平,分别为映雪融睿1号和映雪融睿6号,而映雪康福1号、映雪福牛1号、映雪福牛2号、映雪融睿8号4只基金的年内收益都没有超过2%。

映雪资本旗下年内更新净值的固定收益类基金一览

8只权益基金年内半数亏损最大亏损超17%

不仅是映雪资本旗下的固收产品业绩不如人意,实际上,该公司的权益基金表现更差。众所周知,今年A股市场虽然遭遇了罕见的黑天鹅事件,但市场的整体涨幅并不小,截至今年11月20日,除上证指数涨幅在10%、沪深300指数涨幅20%以外,其余主要指数的涨幅大多超过30%。从全年来看,消费、医药、科技板块推动了市场整体做多氛围,7月份以后,此前走势持续疲软的金融、地产板块也出现补涨,短短四个月龙头股的涨幅就超过了20%。

反观映雪资本,旗下8只权益基金中,居然有4只年内收益率为亏损,这4只基金分别为中信-映雪霜雪2期、中信-映雪霜雪1期、映雪长缨1号、映雪风雷2号,收益率为-17.74%、-3.19%、-2.46%、-1.87%。

以中信-映雪霜雪2期为例,该基金成立于2013年5月29日,受当时市场行情低迷的影响,成立不久就遭遇了大跌,亏损一度也超过了17%,但在随后的2015年创出新高,不幸的是,这也成为了该基金无法逾越的高点。

自此以后,中信-映雪霜雪2期的净值就一路下跌,就连2017年和2019年的牛市中,该基金也毫无盈利,这两年基金净值分别亏损了5.29%和29.88%。在今年7月3日,该基金创出了历史最大回撤值64.42%。

截至今年11月13最新的净值披露日,该基金的累计收益率仅有7.79%,而从成立至今已经经过了7年半的时间。

在4只年内盈利的权益基金中,截至9月11日,映雪百丈冰2号和映雪霜雪10号的净值也仅上涨了2.66%和2.84%,就算是年内净值涨幅最大的映雪霜雪11号,也才上涨了12.27%,而这些基金的基金经理全都是郑宇。

资料显示,映雪资本成立于2012年4月,公司董事长郑宇拥有十八年资本市场投资经验。曾任国盛证券自营部门负责人,在股票投资、债券投资、股权投资、金融期货交易领域有丰富经验,精通各种交易策略,其投资理念和投资业绩经历多次经济周期和股票、债券市场牛熊周期的检验。

郑宇的投资风格偏向成长股,并且热衷逆向投资,其曾经公开表示:“股票涨幅大是最大的利空,跌幅大是最大的利好。”逆向投资看起来是和市场上绝大部分人的观点背道而驰,但在大多数人卖出时买,在市场都买时卖,价格是最合适的。

持仓方面,郑宇曾坦言他的持股集中度较为分散,最大持仓不超过10%,这是为了提高买入股票的胜算概率,进而降低风险,获取稳健的收益。同时,郑宇的持股周期也会比较长,换手率并不高。

有意思的是,从映雪资本公开披露的人员构成看,公司只有郑宇一位基金经理,剩下的高管中,纪晨贇是合规风控负责人,王鹏是合规风控总监,但两位风控部门的高管却并没有降低郑宇踩雷的概率。

而担任公司副总经理的刘忆东,还是映雪投资研究部门联席主管、新三板投资业务联席主管。曾任职于朗讯科技研发部,从事交换机信令方面的开发和测试工作;威普企业管理咨询(上海)有限公司,担任高级咨询经理,负责多项兼并收购项目;上海德晖投资管理有限公司,担任合伙人,负责多个项目的股权投资。(记者康博)

映雪资本旗下年内更新净值的权益基金一览