11月5日,欢乐家食品集团股份有限公司(以下简称“欢乐家”)首发过会。创业板上市委会议提出问询的主要问题有:“智慧新零售网络建设”募投项目存在的风险及应对措施、对经销商销售的管理措施、无发票销售收入确认的依据等。

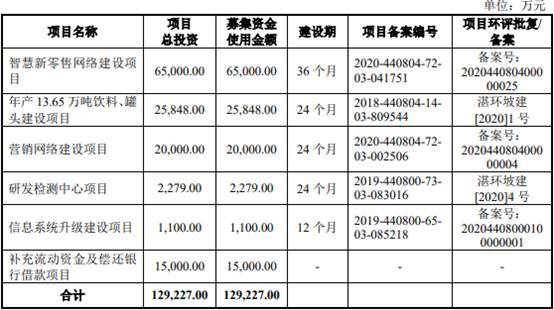

欢乐家拟在深交所创业板上市,本次公开发行新股不超过9000万股,占本次发行后公司总股本的比例不低于10%,原股东不公开发售老股,保荐机构为中信证券。欢乐家拟募集资金12.92亿元,其中6.50亿元用于智慧新零售网络建设项目,2.58亿元用于年产13.65万吨饮料、罐头建设项目,2.00亿元用于营销网络建设项目,2279.00万元用于研发检测中心项目,1100.00万元用于信息系统升级建设项目,1.50亿元用于补充流动资金及偿还银行借款项目。

欢乐家的控股股东为豪兴投资,持有公司2.29亿股股份,占公司股本总额的63.54%。公司的实际控制人为李兴、朱文湛、李康荣。李兴、朱文湛系夫妻关系,李康荣系李兴之弟。三人合计直接持有和间接控制的股份占公司股本总额的93.19%。三人均为中国国籍,拥有香港非永久性居民身份证和冈比亚共和国永久居留权。

2017年至2020年1-6月,欢乐家的营业收入分别为11.95亿元、13.55亿元、14.24亿元、5.98亿元;销售商品、提供劳务收到的现金分别为11.58亿元、15.39亿元、15.10亿元、5.23亿元。

2017年至2020年1-6月,欢乐家归属于母公司所有者的净利润分别为8339.18万元、1.61亿元、2.07亿元、8479.18万元;经营活动产生的现金流量净额分别为-3320.15万元、2.78亿元、2.35亿元、7192.21万元。

欢乐家的营业收入和净利润增速均有所下滑。2018年和2019年,欢乐家的营业收入增速分别为13.39%、5.12%;归属于母公司所有者的净利润增速分别为93.03%、28.46%。

欢乐家的募资金额超过公司的资产总额。截至2017年末、2018年末、2019年末、2020年6月末,欢乐家的资产总额分别为13.09亿元、13.87亿元、14.11亿元、12.54亿元;负债总额分别为9.62亿元、9.22亿元、7.92亿元、6.01亿元。

其中,欢乐家的货币资金分别为7318.42万元、1.13亿元、1.55亿元、1.57亿元;短期借款分别为1.64亿元、1.48亿元、1.61亿元、1.37亿元,占流动负债比例分别为18.35%、17.16%、21.00%和23.88%。

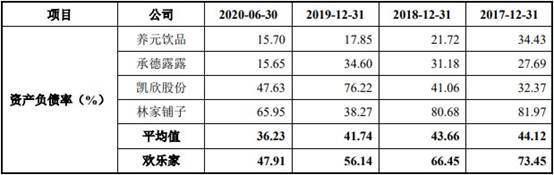

欢乐家的资产负债率逐年下降,但仍高于同行业平均水平。2017年末至2020年6月末,公司资产负债率分别为73.45%、66.45%、56.14%、47.91%,与同行业上市公司的平均值分别为44.12%、43.66%、41.74%、36.23%。

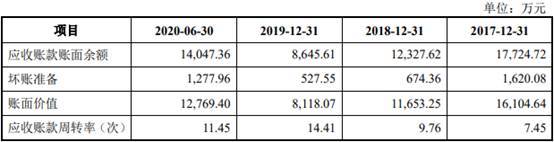

2017年末、2018年末、2019年末、2020年上半年末,欢乐家应收账款账面余额分别为1.77亿元、1.23亿元、8645.61万元、1.40亿元,应收账款账面价值分别为1.61亿元、1.17亿元、8118.07万元、1.28亿元,占各期末流动资产比例分别为29.42%、21.45%、14.78%、33.12%。

欢乐家的应收账款周转率低于同行业平均水平。报告期内,公司的应收账款周转率分别为7.45次、9.76次、14.41次、11.45次,可比上市公司应收账款周转率平均值分别为289.74次、2567.18次、50.17次、50783.95次。

报告期各期末,欢乐家存货账面余额分别为2.89亿元、2.78亿元、2.25亿元、8688.43万元;存货账面价值分别为2.78亿元、2.72亿元、2.22亿元和8451.23万元,占公司流动资产比例分别为50.76%、50.09%、40.44%和21.92%。

报告期内,公司存货周转率分别为3.15次、3.35次、3.64次和4.74次,同行业可比上市公司存货周转率平均值分别为3.97次、3.37次、3.44次、3.52次。

2017年至2020年1-6月,欢乐家的毛利率分别为31.97%、32.05%、36.82%、39.21%,同行业公司平均值分别为33.44%、35.31%、37.42%、36.65%。

欢乐家的产能利用尚未饱和仍扩产。2017年至2020年1-6月,欢乐家罐头产品的年产能利用率分别为61.56%、63.24%、51.14%、52.61%,旺季产能利用率分别为70.1%、72.84%、81.55%、63.17%;饮料产品的年产能利用率分别为31.24%、37.71%、33.64%、24.54%,旺季产能利用率分别为51.73%、72.91%、69.46%、45.12%。

欢乐家的代言费较高。截至招股说明书签署日,欢乐家及子公司正在履行的1000万以上的广告代言合同有2项。艺人赵薇的代言服务合同金额为1500万元,合同期限为2017年3月21日至2020年3月20日;艺人杨幂的代言服务合同金额为1700万元,合同期限为2020年3月1日至2022年4月30日。

欢乐家依赖经销模式。2020年上半年,公司开展合作的签约经销商数量为1448家;报告期内,公司经销收入分别为11.70亿元、13.30亿元、13.89亿元和5.71亿元,占当期主营业务收入的比例分别为98.69%、98.76%、97.98%和95.73%。

报告期内,欢乐家共现金分红4次,分红金额分别为4500万元、4000万元、2000万元、6000万元,合计1.65亿元。公司实际控制人李兴、朱文湛、李康荣直接持有和间接控制的股份合计占公司股本总额的93.19%。由此计算,报告期内,公司实控人一家共获得分红1.54亿元。

报告期内,欢乐家共受到3次行政处罚,合计遭罚60.87万元。其中,武汉欢乐家罐头车间曾发生一起机械致1人死亡的事故。汉川市安全生产监督管理局作出(川)安监罚〔2017〕5号《行政处罚决定书》,对武汉欢乐家处罚款20万元,对主要责任人肖东顺处罚款2万元。

2017年至2019年,欢乐家的第一大客户为武汉市小雨点贸易有限公司,销售金额分别为4724.21万元、4688.11万元、4731.12万元;第二大客户为保定市北方利华糖酒有限公司,销售金额分别为3259.14万元、4675.36万元、3356.74万元。根据天眼查信息,欢乐家第一大客户武汉市小雨点贸易有限公司的法定代表人为夏仕友,其持有该公司70%股份;欢乐家第二大客户保定市北方利华糖酒有限公司的法定代表人为黎利。

招股书显示,欢乐家完成了对深圳众兴利华的全资收购。而深圳众兴利华共有13名股东,其中2名为夏仕友、黎利。2016年3月28日,深圳众兴利华召开股东会,一致同意全体股东将所持全部股权转让予欢乐家。2016年3月31日欢乐家和深圳众兴利华全体股东签订《股权转让协议书》,除星联星投资转让价格为900.00万元外,其他股东转让所均为1元。

中国经济网记者就相关问题向欢乐家发去采访函,截至发稿,采访邮件未获回复。

三名实控人拥有香港非永久性居民身份证和冈比亚永居权

欢乐家自成立以来,一直致力于水果罐头、植物蛋白饮料、果汁饮料、乳酸菌饮料等食品饮料产品的研发、生产和销售。公司的产品主要分为两大类:第一类是椰子汁植物蛋白饮料、果汁饮料、乳酸菌饮料等饮料产品;第二类是水果罐头、八宝粥罐头等罐头食品。

欢乐家的控股股东为豪兴投资,持有公司2.29亿股股份,占公司股本总额的63.54%。公司的实际控制人为李兴、朱文湛、李康荣。李兴、朱文湛系夫妻关系,李康荣系李兴之弟。李兴、朱文湛、李康荣合计直接持有公司29.65%的股权,李兴、朱文湛通过其控制的豪兴投资持有公司63.54%的股权,李康荣持有发行人股东荣兴投资19.09%的出资额,间接享有公司1.30%的权益。李兴、朱文湛、李康荣合计直接持有和间接控制的股份占公司股本总额的93.19%。

李兴:中国国籍,拥有香港非永久性居民身份证和冈比亚共和国永久居留权,1971年7月出生,大专学历。曾任湛江旺多多总经理,2001年创办公司,现任公司董事长、总经理。

李康荣:中国国籍,拥有香港非永久性居民身份证和冈比亚共和国永久居留权,1977年11月出生,大专学历。2001年加入公司,现任公司副总经理、采购总监。

朱文湛:中国国籍,拥有香港非永久性居民身份证和冈比亚共和国永久居留权,1972年3月出生,在公司未任职。

欢乐家拟于深交所创业板上市,公开发行新股不超过9000万股,占本次发行后公司总股本的比例不低于10%,原股东不公开发售老股。欢乐家拟募集资金12.92亿元,其中,6.50亿元用于智慧新零售网络建设项目,2.58亿元用于年产13.65万吨饮料、罐头建设项目,2.00亿元用于营销网络建设项目,2279.00万元用于研发检测中心项目,1100.00万元用于信息系统升级建设项目,1.50亿元用于补充流动资金及偿还银行借款项目。

2020年上半年业绩下滑

2017年至2020年1-6月,欢乐家的营业收入分别为11.95亿元、13.55亿元、14.24亿元、5.98亿元;销售商品、提供劳务收到的现金分别为11.58亿元、15.39亿元、15.10亿元、5.23亿元。

2017年至2020年1-6月,欢乐家归属于母公司所有者的净利润分别为8339.18万元、1.61亿元、2.07亿元、8479.18万元;经营活动产生的现金流量净额分别为-3320.15万元、2.78亿元、2.35亿元、7192.21万元。

欢乐家的营业收入和净利润增速均有所下滑。2018年和2019年,欢乐家的营业收入增速分别为13.39%、5.12%;归属于母公司所有者的净利润增速分别为93.03%、28.46%。

2020年1-6月,欢乐家的营业收入同比减少14.63%,归属于母公司所有者的净利润同比减少11.29%。

资产负债率高于同行平均水平

截至2017年末、2018年末、2019年末、2020年6月末,欢乐家的资产总额分别为13.09亿元、13.87亿元、14.11亿元、12.54亿元。

其中,欢乐家的货币资金分别为7318.42万元、1.13亿元、1.55亿元、1.57亿元。公司的货币资金主要包括银行存款及其他货币资金,其中其他货币资金主要为公司开具银行承兑汇票的保证金存款、电商平台的收款账户资金。

截至2017年末、2018年末、2019年末、2020年6月末,欢乐家的负债总额分别为9.62亿元、9.22亿元、7.92亿元、6.01亿元。

其中,欢乐家的短期借款分别为1.64亿元、1.48亿元、1.61亿元、1.37亿元,占流动负债比例分别为18.35%、17.16%、21.00%和23.88%,系抵押南粤银行股权、土地及房屋建筑物而形成的抵押借款,保证借款以及尚未到期但已计提的利息。

欢乐家的资产负债率逐年下降,但仍高于同行业平均水平。2017年末至2020年6月末,公司资产负债率分别为73.45%、66.45%、56.14%、47.91%,与同行业上市公司的平均值分别为44.12%、43.66%、41.74%、36.23%。

欢乐家表示,公司资产负债率高于同行业,主要原因是公司直接融资渠道有限,主要通过银行借款进行融资,2017年及2018年公司资本性支出较大,资金需求量大,导致负债金额在总资产中占比较高。随着公司盈利能力的稳步提升,公司资产负债率逐年下降。

2020年6月末应收账款1.4亿元

2017年末、2018年末、2019年末、2020年上半年末,欢乐家应收账款账面余额分别为1.77亿元、1.23亿元、8645.61万元、1.40亿元,应收账款账面价值分别为1.61亿元、1.17亿元、8118.07万元、1.28亿元,占各期末流动资产比例分别为29.42%、21.45%、14.78%、33.12%。

欢乐家称,2020年上半年末应收账款金额及占比较年末增加主要系公司一般在各年末加强应收账款的催收力度以及客户回款主要集中在第四季度所致。

经销模式下,公司结算政策一般为先款后货,但为拓展潜力市场、重点销售市场同时缓解经销商阶段性的资金压力,公司给予部分经销商一定的循环信用额度或临时信用额度,导致报告期末公司应收账款余额较大。近年来,随着欢乐家品牌影响力的增强,公司为控制应收账款的回收风险,逐步加强对信用额度的审批管理,并逐期加大对应收账款的催收力度,2017年末至2019年末应收账款余额逐年下降。

欢乐家的应收账款周转率低于同行业平均水平。报告期内,公司的应收账款周转率分别为7.45次、9.76次、14.41次、11.45次,可比上市公司应收账款周转率平均值分别为289.74次、2567.18次、50.17次、50783.95次。

欢乐家称,同行业上市公司的应收账款周转率差异较大。饮料行业上市公司养元饮品和承德露露对经销商基本不存在应收款,故其应收账款周转率显著高于公司;罐头行业可比公司凯欣股份由于有大量的出口业务,海外客户应收账款较大,应收账款周转率低于公司。

公司应收账款周转率低于养元饮品、承德露露,主要系公司的应收账款余额较大所致,具体原因为:同行业规模较大的龙头企业及上市公司,具有较强的品牌影响力,为快速缩小公司与该等公司之间的差距,在早期的市场拓展过程中,公司给予经销商一定的循环信用额度;为缓解潜力经销商在中秋、春节等销售旺季的临时性资金压力,提高公司产品的铺市率,公司给予该类经销商一定的临时信用额度。