尽管围绕埃隆·马斯克(Elon Musk)和他的智慧结晶特斯拉公司(Tesla Inc。)的戏剧性事件频频登上媒体头条,但投资者今年的耐心收获了丰厚回报。

随着本月加入标准普尔500指数,特斯拉已经成熟为蓝筹股,接下来的事情可能会归结为几个简单的问题:特斯拉到底是哪种类型的公司?股票应该如何估值?不过,华尔街给出的答案截然不同,高盛(Goldman Sachs)的目标价为780美元,摩根大通(JPMorgan Chase)的目标价为90美元。

对冲基金经理吉姆·查诺斯(Jim Chanos)本月早些时候对彭博电视台表示,“这是人们愿意相信的埃隆·马斯克所兜售的东西。”

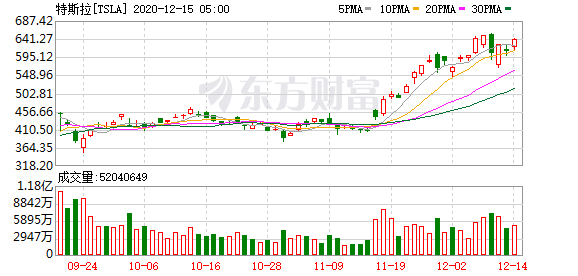

当然,接受马斯克想法的投资者在这只股票上做得比查诺斯好得多,查诺斯说,他最近减少了在他的公司Kynikos Associates持有了五年的特斯拉“痛苦”空头头寸的规模。这家电动汽车制造商目前已连续五个季度盈利,今年股价上涨逾7倍,自2010年首次公开募股(IPO)以来,回报率高达近18,000%。

那些相信马斯克改造百年汽车行业愿景并坚持多年的投资者,不得不回顾过去的生产问题、交付失误、不断上升的亏损、波动的股票走势,以及一位不稳定的首席执行官容易在推特上陷入麻烦。

然而,随着对这家将在标准普尔500指数占据最高权重之一的公司的审查加剧,投资者正努力理解这家汽车制造商,它的股价远高于通常只有商业模式截然不同的科技公司才能享受的高估值。特斯拉的股票目前的市盈率接近1000倍,相比之下,通用汽车公司的市盈率仅为14倍,纽约证交所FANG+指数的市盈率为54倍。

这就是困境所在。特斯拉是汽车制造商吗?还是科技公司?还是两者的某种融合?该公司计划今年交付约50万辆汽车,比去年增长36%,但低于2019年实现的50%的增长。华尔街分析师估计,今年收入将增长26%,2021年进一步加速,然后在2022年逐渐减少。

过去两年,对2020年和2021年收益的估计几乎没有变化。

然而,最乐观的分析师和投资者表示,出售汽车只是特斯拉众多潜在努力之一。主动型交易所交易基金(ETF)方舟投资管理公司(Ark Investment Management)是该股的股东和最狂热的看涨者之一,在该公司8月5日以1比5的价格进行股票分割之前,该公司估计其股价到2024年将达到7000美元。这一计算假设特斯拉不仅会使电动汽车比传统的内燃机汽车效率更高,而且还会运营一个完全自动驾驶的出租车网络。

现在,特斯拉不仅是世界上市值最大的汽车制造商,它的价值超过了通用汽车、福特汽车公司、丰田汽车公司、大众汽车公司和宝马公司的总和,这就引出了一个问题:投资者对这家公司的估值到底如何?

马斯克本人在5月份曾表示,特斯拉的股价“太高了”,本月早些时候,他警告员工,如果投资者在任何时候得出结论认为,特斯拉无法实现他们预期的未来利润,该股可能会“像蛋奶酥一样被压在大锤下”。特斯拉没有回应就这篇文章置评的请求。

以下是两位华尔街主要分析师对特斯拉公司估值的采访摘录。摩根士丹利的亚当·乔纳斯(Adam Jonas)对该股的评级相当于买入的评级,目标价为540美元,比当前价格低近70美元。与此同时,摩根大通(JPMorgan)的瑞安·布林克曼(Ryan Brinkman)将其评级为相当于卖出,目标为90美元。

*采访摩根士丹利分析师亚当·乔纳斯*

如何看待特斯拉目前的市值,如何对股票估值?

特斯拉是汽车公司,就像苹果是电话公司一样。随着汽车与互联网的连接,这开辟了许多其他潜在的市场,这些市场在历史上从未对汽车公司开放,甚至在今天——从大多数汽车公司设计汽车的方式来看——这些市场仍然对他们不开放。特斯拉让人们不再仅仅通过出售的汽车数量和价格来评估和分析公司,而是考虑到已安装的用户群以及向这些用户提供的软件和内容服务。在这个过程中,它让你不再将特斯拉与汽车公司进行比较,而是应该与软件即服务公司进行比较。在我们540美元的价格目标中,254美元属于核心汽车制造业务,154美元属于网络服务业务机会,58美元属于成为第三方电池和动力总成供应商的潜力,38美元属于移动和拼车业务机会,25美元属于保险和能源业务。

你认为特斯拉配得上目前的估值,还是股价上涨过快?

从数量级来看,它很大程度上值得估值。但随着故事发展得像特斯拉一样快,投资者很少表达这种观点,这只股票的交易肯定会超过任何分析师或投资者的公允价值估计。苹果过去被认为是市盈率15倍的昂贵产品,现在被认为是市盈率30倍的廉价产品。当你改变叙述,改变你的商业模式,从销售设备和硬件到包括平台粘性,都会发生这种情况。

对于那些想知道是否在标准普尔500指数上市前购买特斯拉的投资者,你有什么建议?

我根本没有在我的估价中包含任何标准普尔500指数包含的含义。

对于特斯拉来说,哪家或哪些公司可以成为很好的比较?

它无法与汽车公司相比。可以把特斯拉看作ESG或气候变化创新ETF。在能源业务方面,我们看的是太阳能公司;对于汽车业务,你可以看看苹果公司;当它增长很快的时候,看的是太阳能电池板的估值,在服务业务方面,我们看SaaS公司。

*采访摩根大通分析师瑞安·布林克曼*

如何看待特斯拉这个公司,你对股票的估值如何?

在一天结束时,投资价值是其未来现金流的贴现值。当我们试图对特斯拉目前的市值进行逆向工程,以了解其中可能包含哪些假设时,我们发现它需要很难想象的收入和利润。特斯拉现在的估值是丰田和大众加起来的近两倍,但这两家公司去年总共售出了2200万辆汽车。他们创造了400亿美元的税前收益。那么,特斯拉的增长速度会达到当今世界上两大汽车制造商收入总和的两倍吗?。。。类似这样的东西实际上可以嵌入股票中。我们的股价目标是90美元,这仍然意味着特斯拉的市值大于通用汽车。与当前股价相比,这只是一个较低的价格目标。通用今天卖600万辆,特斯拉卖50万辆。然而,人们的感觉是,我对这家公司的看法如此悲观。我认为我对特斯拉的悲观看法只是相对于市场对该公司的超级热情的看法。

你认为特斯拉配得上目前的估值,还是股价上涨过快?

这只股票显然上涨得太快了。我认为这家公司在未来会变得非常大,但他们需要增长得更多才能证明当前的股价是合理的。投资者应该做好股价下跌的准备,而不是升值,尽管公司规模越来越大,利润也越来越大,但这种情况还是会发生。因为这不是他们能否翻倍或三倍的问题,因为他们需要做的远不止这些。

对于那些想知道是否在标准普尔500指数上市前购买特斯拉的投资者,你有什么建议?

我会要求他们从当前的股价中得出基本面的观点,并尝试思考股价中可能已经包含的未来单位数量、收入和利润估计,并真正问问自己是否认为这些假设合理和可能。如果他们真的觉得有可能,那么他们可以在这个价位买入。但也许通过首先进行分析,他们会像我一样,开始相信股票的估值已经脱离了基本面。至少,特斯拉的潜在新投资者应该明白,目前有一股投机热潮,该股受到情绪和心理的严重影响,因此必然会非常波动。