佛山市蓝箭电子股份有限公司(以下简称“蓝箭电子”)将于12月31日首发上会,公司此次拟于上交所科创板上市,拟发行股份不超过5000万股,且不低于本次发行后公司总股本的25%,保荐机构为金元证券股份有限公司。蓝箭电子此次拟募集资金5.00亿元,其中,4.42亿元用于半导体封装测试扩建项目,5765.62万元用于研发中心建设项目。

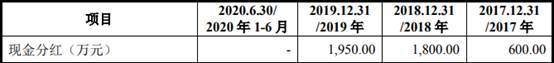

招股书显示,蓝箭电子2017年至2019年共进行三次现金分红,金额合计为4350.00万元。

2017年至2020年1-6月,蓝箭电子营业收入分别为5.19亿元、4.85亿元、4.90亿元、2.43亿元,主营业务收入分别为5.17亿元、4.80亿元、4.86亿元、2.41亿元,销售商品、提供劳务收到的现金分别为4.19亿元、5.31亿元、4.75亿元、2.58亿元。

蓝箭电子营收滞涨。公司2018年营业收入较2017年下降,2019年营业收入较2018年增幅仅为1.06%。

蓝箭电子自有品牌收入逐年下降。2017年至2020年1-6月,蓝箭电子自有品牌收入分别为3.63亿元、3.14亿元、2.90亿元、1.10亿元,占营业收入比例分别为70.17%、65.39%、59.53%、45.57%。同期,公司封测服务收入分别为1.54亿元、1.66亿元、1.97亿元、1.31亿元,占营业收入比例分别为29.83%、34.61%、40.47%、54.43%。

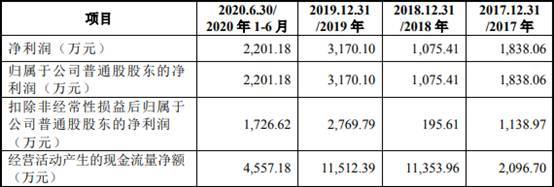

2017年至2020年1-6月,蓝箭电子净利润分别为1838.06万元、1075.41万元、3170.10万元、2201.18万元,归属于公司普通股股东的净利润分别为1838.06万元、1075.41万元、3170.10万元、2201.18万元,经营活动产生的现金流量净额分别为2096.70万元、1.14亿元、1.15亿元、4557.18万元。

2017年至2020年1-6月,蓝箭电子研发费用分别为2260.72万元、2163.19万元、2768.17万元、1144.30万元,占营业收入比重分别为4.35%、4.46%、5.65%、4.70%;同行业可比上市公司研发费用率均值分别为5.57%、6.14%、6.21%、6.06%。

2017年至2020年1-6月,蓝箭电子研发费用中直接材料分别为1043.69万元、942.27万元、1318.66万元、371.93万元,占比分别为46.17%、43.56%、47.64%、32.50%;职工薪酬分别为977.14万元、907.22万元、987.90万元、537.18万元,占比分别为43.22%、41.94%、35.69%、46.94%。

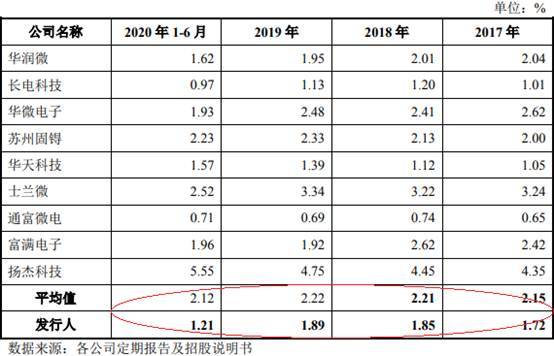

2017年至2020年1-6月,蓝箭电子销售费用分别为891.67万元、898.28万元、926.98万元、294.91万元,占营业收入比重分别为1.72%、1.85%、1.89%、1.21%;同行业可比上市公司销售费用率均值分别为2.15%、2.21%、2.22%、2.12%。

2017年至2020年1-6月,蓝箭电子销售费用中职工薪酬分别为539.22万元、510.83万元、459.47万元、247.67万元,占比分别为60.47%、56.87%、49.57%、83.98%;2017年至2019年,运输费分别为208.80万元、231.43万元、281.96万元,占比分别为23.42%、25.76%、30.42%。

2017年至2020年1-6月,蓝箭电子资产总额分别为7.58亿元、7.01亿元、7.48亿元、7.57亿元,负债合计分别为3.11亿元、2.62亿元、2.96亿元、2.83亿元。

2017年至2020年1-6月,蓝箭电子资产负债率分别为41.00%、37.30%、39.59%、37.37%,同行业可比上市公司均值分别为42.44%、43.68%、42.14%、40.30%。

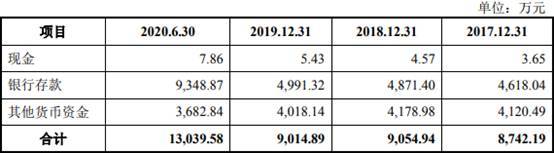

2017年至2020年1-6月,蓝箭电子货币资金分别为8742.19万元、9054.94万元、9014.89万元、1.30亿元,占流动资产比例分别为16.80%、19.82%、18.14%、28.93%。

2017年至2020年1-6月,蓝箭电子短期借款分别为7300.00万元、5432.71万元、5478.57万元、3504.60万元,占流动负债比例分别为24.49%、21.71%、19.44%、12.90%。

2017年至2020年1-6月,蓝箭电子应收账款净额分别为1.58亿元、1.22亿元、1.20亿元、1.26亿元,占流动资产比例分别为30.36%、26.60%、24.16%、27.95%;占营业收入比例分别为30.42%、25.07%、24.50%、51.79%。

2017年至2020年1-6月,蓝箭电子应收账款余额分别为1.72亿元、1.33亿元、1.31亿元、1.35亿元,坏账准备分别为1438.94万元、1126.00万元、1138.28万元、898.95万元。

2017年至2020年1-6月,蓝箭电子应收账款周转率分别为3.57次、3.47次、4.06次、3.95次,同行业上市公司均值分别为5.78次、5.50次、5.08次、4.57次。

2017年至2020年1-6月,蓝箭电子存货账面价值分别为1.26亿元、1.09亿元、8604.16万元、8632.87万元,占流动资产比例分别为24.19%、23.95%、17.31%、19.15%。

2017年至2020年1-6月,蓝箭电子存货余额分别为1.52亿元、1.36亿元、1.04亿元、1.02亿元,占营业收入比例分别为29.18%、27.99%、21.19%、42.09%。

2017年至2020年1-6月,蓝箭电子存货周转率分别为3.38次、3.45次、3.99次、2.23次,同行业上市公司均值分别为5.49次、4.96次、4.95次、2.29次。

2017年至2020年1-6月,蓝箭电子主营业务毛利率分别为17.08%、15.96%、19.86%、20.53%,扣除LED产品的主营业务毛利率分别为20.26%、21.75%、19.81%、20.53%;同行业上市公司均值分别为21.19%、21.53%、18.97%、21.37%。

2017年至2020年1-6月,蓝箭电子自有品牌产品毛利率分别为10.90%、7.79%、15.51%、12.55%。蓝箭电子自有品牌主要产品为分立器件产品中的三极管、二极管、场效应管。

2017年至2020年1-6月,蓝箭电子三极管毛利率分别为6.26%、9.97%、6.82%、6.55%,二极管毛利率分别为20.71%、23.77%、23.70%、20.82%,场效应管毛利率分别为17.36%、20.89%、25.86%、18.54%。

2017年至2020年1-6月,蓝箭电子分立器件毛利率分别为13.14%、15.63%、15.51%、13.07%,同行业可比公司苏州固锝分立器件毛利率分别为17.33%、18.93%、20.70%、21.07%,士兰微分立器件毛利率分别为27.82%、26.84%、21.85%、21.44%,扬杰科技半导体器件毛利率分别为34.32%、31.79%、30.30%、33.38%,2017年至2019年,同行业可比公司华微电子分立器件毛利率分别为21.61%、23.23%、20.60%。

2017年至2020年1-6月,蓝箭电子封测服务产品毛利率分别为31.62%、31.41%、26.25%、27.22%。蓝箭电子封装测试服务的主要产品为集成电路产品中的电源管理产品。

2017年至2020年1-6月,蓝箭电子电源管理毛利率分别为34.77%、33.00%、28.47%、28.59%。

2017年至2020年1-6月,蓝箭电子同行业可比公司华天科技集成电路产品毛利率分别为18.18%、16.73%、16.41%、22.11%,通富微电集成电路产品毛利率分别为14.06%、15.56%、12.70%、14.82%,2017年至2019年,长电科技芯片封测毛利率分别为11.33%、10.97%、11.09%。

蓝箭电子产品价格连降。其中,2017年至2020年1-6月,蓝箭电子自有品牌分立器件产品的平均单价分别为604.43元/万只、538.14元/万只、493.00元/万只、471.76元/万只,2018年、2019年、2020年上半年分别下降10.97%、8.39%、4.31%。

2017年至2019年,蓝箭电子自有品牌LED产品的平均单价分别为477.80元/万只、321.84元/万只、93.25元/万只,2018年、2019年分别下降32.64%、71.02%。

2017年至2020年1-6月,蓝箭电子集成电路封测服务产品的平均单价分别为618.42元/万只、567.13元/万只、503.25元/万只、489.78元/万只,2018年、2019年、2020年上半年分别下降8.29%、11.26%、2.68%。

招股书显示,蓝箭电子于2008年开始涉足LED产品研发、生产、销售,主要经营LED灯珠及配套产品。2017年以来公司LED产品出现批量的质量问题,导致退货、换货、销售折让较多,对公司的业绩产生了较大不利影响,2018年公司关停了LED产品的生产。

2017-2019年,公司与LED产品有关的信用减值损失、资产减值损失合计金额分别为-839.34万元、-1364.20万元、48.70万元,其中应收账款坏账准备计提/转回15金额分别为94.57万元、-205.99万元、-48.70万元,存货跌价计提金额分别为744.77万元、633.02万元、0万元,固定资产减值准备计提金额分别为0万元、937.16万元、0万元,资产处置收益分别为0万元、6.30万元、14.35万元。

招股书显示,蓝箭电子此次拟募集资金5.00亿元,其中,4.42亿元用于半导体封装测试扩建项目,该项目建设完成后,将形成年新增封装测试产品50.28亿只的生产能力。

数据显示,2017年至2020年1-6月,蓝箭电子产能分别为74.88亿只、83.97亿只、94.10亿只、49.34亿只,产能利用率分别为83.08%、87.31%、88.38%、87.79%。

招股书显示,蓝箭电子存在2项行政处罚,一项为遗失增值税专用发票被罚80元,另一项为公司在网站上发布的信息含有引人误解的虚假内容,属于利用网络对商品的经营者作引人误解的虚假宣传的违法行为,佛山市禅城区市场监督管理局责令公司立即停止违法行为,消除影响。据国家企业信用信息公示系统显示,蓝箭电子上述虚假宣传违反违规行为属于不正当竞争违法行为。

招股书显示,蓝箭电子共存在3起未决诉讼,其中一起为设计专有权纠纷,两起为买卖合同纠纷。前述设计专有权纠纷为深圳天源中芯半导体有限公司(以下简称“深圳天源”)诉上海国芯集成电路设计有限公司(以下简称“上海国芯”)复制、销售侵害原告一款集成电路布图设计专有权产品,蓝箭电子销售上述被诉产品。

蓝箭电子2020年1-6月前五大客户之一同时为公司前五大供应商之一。蓝箭电子2020年上半年第四大客户为华润微,同期,华润微为公司第五大供应商。2020年上半年,蓝箭电子对华润微销售金额为843.32万元,主要销售内容为场效应管(封测服务)、集成电路(封测服务);同期,蓝箭电子向华润微采购金额为500.34万元,主要采购内容为芯片。

蓝箭电子员工人数于2018年、2019年连降。2017年至2020年1-6月,蓝箭电子用工总数分别为1354人、1129人、1106人、1170人,其中,公司员工分别为487人、479人、999人、1088人,劳务派遣分别为867人、650人、107人、82人。

中国经济网就相关问题采访蓝箭电子,截至发稿,采访邮件暂未收到回复。

半导体封装测试企业 拟科创板募资5.00亿元

蓝箭电子是主要从事半导体封装测试的国家级高新技术企业。公司具有较为完善的研发、采购、生产、销售体系,掌握金属基板封装、全集成锂电保护IC、功率器件封装、超薄芯片封装、半导体/IC测试、高可靠焊接、高密度框架封装等一系列核心技术。公司主营业务产品包括自有品牌产品和封测服务产品,是华南地区较具规模的半导体封测企业。

蓝箭电子共同控股股东及实际控制人为王成名、陈湛伦、张顺,三人合计直接持有公司44.32%的股份,其中,王成名持有公司3166.94万股,持股比例为21.11%,陈湛伦持有公司1971.62万股,持股比例为13.14%,张顺持有公司1510.76万股,持股比例为10.07%,王成名、陈湛伦、张顺三人为一致行动人,三人均为中国国籍,无境外永久居留权。

蓝箭电子此次拟于上交所科创板上市,拟发行股份不超过5000万股,且不低于本次发行后公司总股本的25%,保荐机构为金元证券股份有限公司。蓝箭电子此次拟募集资金5.00亿元,本次发行实际募集资金扣除发行费用后,如未发生重大的不可预测的市场变化,将全部用于以下项目:

1.半导体封装测试扩建项目,项目投资总额4.42亿元,拟使用募集资金额4.42亿元;2.研发中心建设项目,项目投资总额5765.62万元,拟使用募集资金额5765.62万元。

三年现金分红4350万元

招股书显示,蓝箭电子2017年至2019年共进行三次现金分红,金额合计为4350.00万元。

2017年6月24日,公司召开2016年度股东大会,向全体股东派发现金股利600万元。

2018年6月23日,公司召开2017年度股东大会,向全体股东派发现金股利1800万元。

2019年6月29日,公司召开2018年度股东大会,向全体股东派发现金股利1950万元。

2020年上半年营业收入2.43亿元 净利润2201.18万元

2017年至2020年1-6月,蓝箭电子营业收入分别为5.19亿元、4.85亿元、4.90亿元、2.43亿元,主营业务收入分别为5.17亿元、4.80亿元、4.86亿元、2.41亿元,销售商品、提供劳务收到的现金分别为4.19亿元、5.31亿元、4.75亿元、2.58亿元。

2017年至2020年1-6月,蓝箭电子净利润分别为1838.06万元、1075.41万元、3170.10万元、2201.18万元,归属于公司普通股股东的净利润分别为1838.06万元、1075.41万元、3170.10万元、2201.18万元,经营活动产生的现金流量净额分别为2096.70万元、1.14亿元、1.15亿元、4557.18万元。

2020年上半年研发费用1144.30万元 研发费用率低

2017年至2020年1-6月,蓝箭电子研发费用分别为2260.72万元、2163.19万元、2768.17万元、1144.30万元,占营业收入比重分别为4.35%、4.46%、5.65%、4.70%。

2017年至2020年1-6月,蓝箭电子研发费用中直接材料分别为1043.69万元、942.27万元、1318.66万元、371.93万元,占比分别为46.17%、43.56%、47.64%、32.50%;职工薪酬分别为977.14万元、907.22万元、987.90万元、537.18万元,占比分别为43.22%、41.94%、35.69%、46.94%。

2017年至2020年1-6月,蓝箭电子同行业可比上市公司研发费用率均值分别为5.57%、6.14%、6.21%、6.06%。

2020年上半年销售费用294.91万元

2017年至2020年1-6月,蓝箭电子销售费用分别为891.67万元、898.28万元、926.98万元、294.91万元,占营业收入比重分别为1.72%、1.85%、1.89%、1.21%。

2017年至2020年1-6月,蓝箭电子销售费用中职工薪酬分别为539.22万元、510.83万元、459.47万元、247.67万元,占比分别为60.47%、56.87%、49.57%、83.98%;2017年至2019年,运输费分别为208.80万元、231.43万元、281.96万元,占比分别为23.42%、25.76%、30.42%。

2017年至2020年1-6月,蓝箭电子同行业可比上市公司销售费用率均值分别为2.15%、2.21%、2.22%、2.12%。

2020年上半年总资产7.57亿元 总负债2.83亿元

2017年至2020年1-6月,蓝箭电子资产总额分别为7.58亿元、7.01亿元、7.48亿元、7.57亿元,其中,流动资产分别为5.20亿元、4.57亿元、4.97亿元、4.51亿元,非流动资产分别为2.37亿元、2.45亿元、2.51亿元、3.06亿元。

2017年至2020年1-6月,蓝箭电子负债合计分别为3.11亿元、2.62亿元、2.96亿元、2.83亿元,其中,流动负债分别为2.98亿元、2.50亿元、2.82亿元、2.72亿元,非流动负债分别为1262.43万元、1134.81万元、1448.30万元、1133.99万元。

2017年至2020年1-6月,蓝箭电子资产负债率分别为41.00%、37.30%、39.59%、37.37%,同行业可比上市公司均值分别为42.44%、43.68%、42.14%、40.30%。

2020年上半年货币资金1.30亿元

2017年至2020年1-6月,蓝箭电子货币资金分别为8742.19万元、9054.94万元、9014.89万元、1.30亿元,占流动资产比例分别为16.80%、19.82%、18.14%、28.93%。

2017年至2020年1-6月,蓝箭电子银行存款分别为4618.04万元、4871.40万元、4991.32万元、9348.87万元,其他货币资金分别为4120.49万元、4178.98万元、4018.14万元、3682.84万元。蓝箭电子其他货币资金主要是银行承兑汇票保证金。

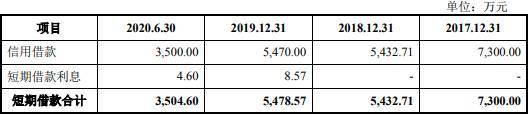

2020年上半年短期借款3504.60万元

2017年至2020年1-6月,蓝箭电子短期借款分别为7300.00万元、5432.71万元、5478.57万元、3504.60万元,占流动负债比例分别为24.49%、21.71%、19.44%、12.90%。

2017年至2020年1-6月,蓝箭电子短期借款中信用借款分别为7300.00万元、5432.71万元、5470.00万元、3500.00万元。