永煤事件之后,阳煤集团、山煤集团、兖矿集团、晋能控股电力相继取消债券发行,仅有8支煤炭债发行。国盛证券认为,受永煤违约事件影响,煤炭债融资困难,信用利差大幅抬升,与全体产业债信用利差的差距走阔,偿债能力较弱的主体相对面临更高再融资压力,未来或有一定债务风险。

供需紧平衡,煤炭仍处景气周期

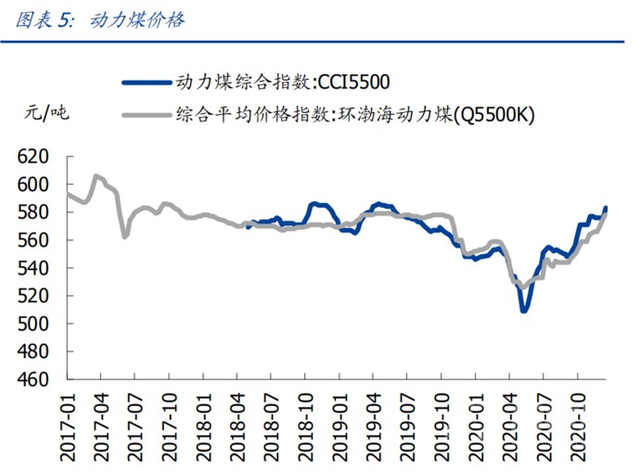

国盛证券表示,短期来看,煤炭需求到达旺季,一方面冬季降温导致对取暖用电的需求增长加快,叠加进入枯水期后水电对火电的挤压作用减弱,另一方面随着疫情后经济的继续恢复,火电需求增强,有望带动煤炭需求增加。明年随着经济恢复进一步加快,预计将会带动煤炭新一轮的需求。

但长期来看,“十三五”规划纲要的政策目标是到2020年,单位GDP能耗较2015年下降15%。我国单位GDP能耗自2015年的0.66吨标煤/万元下降至2019年的0.57吨标煤/万元,降幅已达到13.7%。随着供给侧改革和“碳中和”目标下,能源使用更注意环保排放减少的目标将会对煤炭需求造成压力。

煤炭行业整体信用利差走阔,投资者需要注意防范风险

国盛证券研究发现,从行业融资环境和历史数据来看,华晨、永煤、紫光违约事件使得信用债市场上的担忧情绪加深,11月煤炭债净融资额为-236亿元,环比降低408亿元,煤炭债信用利差大幅抬升。之后金融委召开会议,山西陕西分别表态“防止债券违约事件发生”,市场情绪有所缓和。煤炭债信用利差与全体产业债信用利差的差距走阔,截至12月17日,煤炭开采产业债信用利差为140.47bp,高于全体产业债信用利差中位数48.36bp,处于历史84.94%的分位点。

从不同剩余期限债券估值来看,截至2020年12月18日,具体看煤炭开采行业,AAA级公募债券的平均估值约为5.68%,其中剩余期限1年以内、1-3年、3-5年、5年以上的公募债收益率分别约为6.20%、5.67%、4.99%、4.89%;AA+级公募债券的平均估值约为5.13%,其中剩余期限1年以内、1-3年、3-5年的公募债收益率分别约为5.07%、5.20%、4.99%;AA级公募债券的平均估值约为7.22%,其中剩余期限1年以内、1-3年的公募债收益率分别约为7.14%、7.37%。

受华晨、永煤违约等信用事件影响,AAA级和AA+级煤炭开采产业债均有所上升,等级利差收窄,在信用风险有所抬升的情况下,投资者需要注意防范风险。

哪些煤炭主体债务偿还压力较大?

国盛证券研究发现,从债券到期压力来看,2021年债券到期规模最大的前五位主体分别为晋能控股煤业集团有限公司(502亿)、晋能控股电力集团有限公司(384亿)、国家能源投资集团有限责任公司(347亿)、兖矿集团有限公司(218亿)、冀中能源集团有限责任公司(213亿),分别占存量债券余额的比例为45%、56%、40%、47%、63%,总体来看明年上半年到期压力较大。除存量债券较小的主体之外,存量债2021年到期占比较大的地方国企有冀中能源集团、淮北矿业、淮南矿业、晋能控股电力集团、开滦集团、阳泉煤业等。

从再融资情况来看,永煤事件之后煤炭行业发债主体融资出现显著收缩。山西的晋能控股电力、晋能控股装备制造、焦煤集团、河北的冀中能源集团、河南的平煤神马等主体在2020年1月1日至11月10日发债规模位于前列,但是永煤事件之后发债规模为0,融资受冲击较大,再融资不畅进一步带来了债务风险。

结合未来债务到期压力,可以看出在当前融资环境之下,冀中能源集团、晋能控股电力、山东省微山湖矿业集团、平煤神马等主体债务风险更大。