中联云港数据科技股份有限公司(以下简称“中联数据”)于2020年12月23日首发上会获通过,公司此次拟于深交所创业板上市,发行数量不超过2000万股,不低于发行后总股本的25%,保荐机构为华泰联合证券有限责任公司。中联数据此次拟募集资金12.00亿元,全部用于中联绿色大数据产业基地项目。2016年至2020年1-3月,中联数据不存在股利分配的情况。

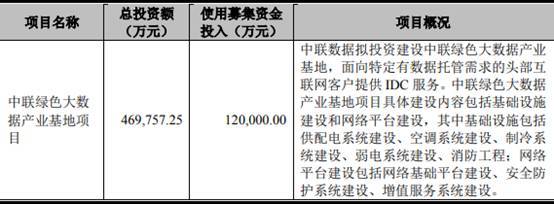

招股书显示,中联数据此次募集资金投资项目为中联绿色大数据产业基地项目,该项目投资总金额为46.98亿,拟使用募集资金12.00亿元,项目实施主体为中联数据子公司山西中云智谷数据科技有限责任公司,项目资金主要投向为工程费用、设备购置费用、预备费、铺底流动资金等。本次募集资金所用项目为自建数据中心,是中联数据对于IDC经营模式的进一步探索。基础设施建设方面,项目规划建设包括4栋运营中心楼宇,16栋数据中心楼宇,1栋研发中心楼宇,2栋培训中心楼宇,7座专家工作室,2座自建110KV变电站,运营中心内规划有综合监控中心、接待中心、办公区等。

12月23日,深交所创业板上市委员会2020年第59次审议会议召开,审议结果显示,中联数据首发符合发行条件、上市条件和信息披露要求。创业板上市委员会对中联数据提出三点问询,其中,对于公司收购北京春禄全部股权,收购价格增值率较高情况,创业板上市委员会要求中联数据说明上述收购行为的商业逻辑及合理性。

2016年至2020年1-3月,中联数据营业收入分别为1.50亿元、3.75亿元、6.45亿元、8.29亿元、2.54亿元;销售商品、提供劳务收到的现金分别为3.40亿元、6.77亿元、7.44亿元、8.83亿元、2.11亿元。

中国经济网记者计算,2016年至2020年1-3月,中联数据收现比分别为2.27、1.80、1.15、1.07、0.83。

2016年至2020年1-3月,中联数据净利润分别为115.44万元、3394.07万元、3204.74万元、7069.05万元、3048.23万元,归母净利润分别为-295.79万元、2755.16万元、3576.91万元、7293.28万元、3083.34万元,经营活动产生的现金流量净额分别为1553.95万元、2001.66万元、1690.76万元、2328.61万元、-1641.68万元。

中联数据2020年一季度经营活动现金净额为负,中国经济网记者计算,2016年至2019年,中联数据净现比分别为13.46、0.59、0.53、0.33。

中联数据曾于2019年7月9日披露招股书,拟于上交所科创板上市,后于2019年10月31日提交撤回申请,上交所决定终止公司首发上市审核;2020年7月6日,深交所创业板受理公司首发申请。

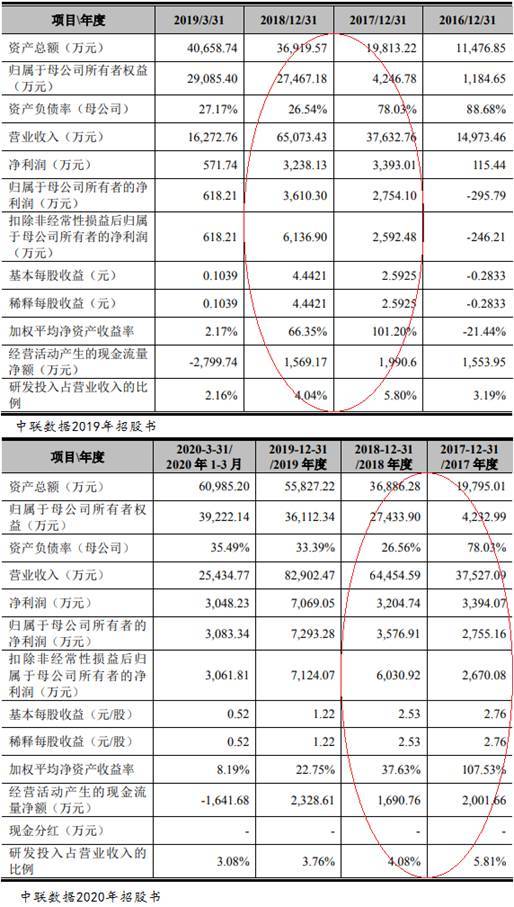

中国经济网记者查阅招股书发现,公司2019年申请科创板首发时披露的招股书,与公司2020年申请创业板首发时披露的招股书,2017年、2018年多项财务数据存差异。其中,2017年、2018年资产总额分别相差18.21万元、33.29万元,营业收入分别相差105.67万元、618.84万元,净利润分别相差1.06万元、33.39万元,经营活动产生的现金流量净额分别相差11.06万元、121.59万元。

2016年至2020年1-3月,中联数据研发费用分别为477.93万元、2182.12万元、2629.37万元、3121.25万元、783.93万元,占营业收入比例分别为3.19%、5.81%、4.08%、3.76%、3.08%,同期可比公司研发费用率均值分别为4.64%、4.10%、3.76%、3.30%、2.73%。

2016年至2020年1-3月,中联数据销售费用分别为246.50万元、367.58万元、603.16万元、648.01万元、128.48万元,占营业收入比例分别为1.65%、0.98%、0.94%、0.78%、0.51%,同期可比公司销售费用率均值分别为6.31%、3.98%、3.19%、2.91%、2.42%。

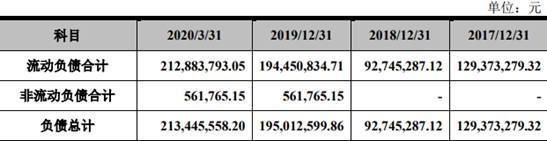

2016年至2020年1-3月,中联数据资产总计分别为1.15亿元、1.98亿元、3.69亿元、5.58亿元、6.10亿元,负债总计分别为8426.33万元、1.29亿元、9274.53万元、1.95亿元、2.13亿元。

中联数据募资远超资产。公司此次拟募集资金12.00亿元,截至2020年3月末,公司总资产为6.10亿元。

2016年至2020年1-3月,中联数据资产负债率分别为73.42%、65.36%、25.14%、34.93%、35.00%,同行业公司2017年至2020年1-3月资产负债率均值分别为40.78%、47.06%、51.16%、52.45%。

2016年至2020年1-3月,中联数据货币资金分别为5068.64万元、5397.16万元、1.33亿元、8028.17万元、3788.58万元;占流动资产比例分别为50.02%、30.64%、50.58%、25.42%、10.60%。

2016年至2020年1-3月,中联数据短期借款分别为11.00万元、1301.98万元、2001.50万元、7707.41万元、7512.56万元,占流动负债比例分别为0.13%、10.06%、21.58%、39.64%、35.29%。

2016年至2020年1-3月,中联数据应付账款分别为3843.14万元、7085.64万元、5557.90万元、8375.04万元、1.09亿元,占流动负债比例分别为45.61%、54.77%、59.93%、43.07%、50.99%。

值得注意的是,中联数据招股书中“应付账款金额分析”表格存瑕疵,在“应付账款金额分析”表格中2017年至2019年“占比”数据均为余额数据,且该表格中2017年、2018年余额数据也与“流动负债”表格中数据对不上。

例如,中联数据“流动负债”表格中2017年应付账款余额为7085.64万元,但在“应付账款金额分析”表格中该数据为5557.09万元;“流动负债”表格中2018年应付账款余额为5557.90万元,但在“应付账款金额分析”表格中该数据为7085.64万元。

2016年至2020年1-3月,中联数据应收账款账面价值分别为3044.71万元、7157.57万元、8579.75万元、1.76亿元、2.50亿元,占流动资产比例分别为30.05%、40.63%、32.69%、55.77%、69.92%,占营业收入比例分别为19.07%、13.31%、21.25%、98.24%。

2016年至2020年1-3月,中联数据应收账款账面余额分别为3206.18万元、7557.34万元、9272.91万元、1.87亿元、2.65亿元,期后回款金额分别为7556.58万元、9033.73万元、1.72亿元、2.32亿元。

2016年至2020年1-3月,中联数据应收账款周转率分别为9.40次、6.97次、7.66次、5.92次、1.12次,同行业可比公司均值分别为5.88次、5.59次、5.42次、5.42次、1.19次。

中联数据两版招股书中2017年、2018年应收账款周转率数据存差异。2019年披露招股书中,2017年、2018年应收账款周转率分别为7.38次、8.27次,2020年披露招股书中分别为6.97次、7.66次;2019年披露招股书中,同期行业均值分别为5.20次、4.88次,2020年披露招股书中分别为5.59次、5.42次。

2016年至2020年1-3月,中联数据存货余额分别为167.38万元、582.02万元、561.43万元、498.93万元、481.45万元,占流动资产比例分别为1.65%、3.30%、2.14%、1.58%、1.35%。

2016年至2020年1-3月,中联数据存货周转率分别为121.18次、76.49次、90.30次、125.13次、40.51次;2017年至2020年1-3月,同行业可比公司均值分别为660.30次、660.07次、942.13次、117.59次。

2016年至2020年1-3月,中联数据主营业务毛利率分别为18.61%、23.62%、19.91%、19.97%、21.93%,其中,IDC服务毛利率分别为1.99%、16.76%、16.57%、15.06%、18.58%,IP地址服务毛利率分别为93.32%、91.15%、87.33%、92.86%、94.24%,通信服务毛利率分别为56.04%、72.31%、54.72%、43.65%、38.36%。

2016年至2020年1-3月,中联数据同行可比公司综合毛利率均值分别为33.40%、27.28%、25.16%、26.71%、27.24%。

2016年至2020年1-3月,中联数据预付款项分别为1182.62万元、1698.77万元、1905.33万元、3208.65万元、3465.32万元,占流动资产比例分别为11.67%、9.64%、7.26%、10.16%、9.70%。

据中联数据申请科创板上市时,2019年7月9日披露的审计报告显示,公司曾向单一供应商预付上亿元。审计报告显示,截至2019年3月31日,中联数据其他非流动资产为1.41亿元,其中,预付北京春禄信息科技有限公司用于建设马驹桥二期数据机房项目款为1.01亿元,用于建设马驹桥二期外电站项目工程款为3574.55万元。

2016年至2020年1-3月,中联数据向前五大客户销售金额分别为1.33亿元、3.47亿元、5.88亿元、6.93亿元、2.19亿元,占营业收入比例分别为88.75%、92.39%、91.23%、83.63%、86.24%。

中联数据曾于2019年7月9日在上交所科创板首次披露招股书,2019年10月31日终止审核。此后,公司于2020年7月6日在深交所创业板披露招股书申报稿,2020年12月15日披露招股书上会稿。

据中联数据2020年招股书显示,公司2014年9月8日,周康、董岩和李凯三位自然人共同签署了《共同投资协议》。2018年6月28日,三人进一步签署了《一致行动协议》。2019年10月15日,李凯辞去发行人董事、副总经理职务,同日,周康、李凯、董岩签署《<一致行动协议>之补充协议》,约定李凯退出三人的一致行动关系,周康和董岩继续保持一致行动关系,《共同投资协议》和《一致行动协议》对李凯不再具有约束力。

上述信息可见,中联数据在2019年7月9日首次披露招股书后3个月,李凯就辞去公司职务并退出一致行动关系。

招股书显示,李凯因自身原因拟退出发行人的经营管理,辞去中联数据董事和副总经理职务,并拟转让其直接持有的中联数据全部股份,原股东拟在转让条件成就时受让其持有的中联数据全部股份。

根据经过各方商业谈判后的转让方案,李凯退出公司经营并向原股东周康、董岩、红杉悦盛、上海鼎莫转让其直接持有的中联数据7617,050股股份,股份比例为12.7467%。

招股书显示,2017年年初,中联数据实际控制人之一周康,使用个人银行卡为淘宝商户等经营话费、流量等交易提供渠道服务。上述交易开始于2016年11月,2017年4月终止该业务,共获取收益217.26万元,占中联数据2017年营业收入及营业利润的比例分别为0.58%、5.60%,对中联数据影响较小。

招股书显示,中联数据及其子公司存在六项尚未了结的诉讼及仲裁情况。中联数据共存在2项与北京供销科技有限公司技术服务合同纠纷仲裁案件。2019年7月10日,公司就与北京供销科技有限公司签署的2份《互联网数据中心综合技术服务协议》分别向北京仲裁委员会申请仲裁,分别请求北京供销科技有限公司支付服务费188387.1元和106193.33元,以及两项合同下的逾期付款违约金。截至本招股说明书签署日,上述2项案件正在仲裁中。

中联数据与北京供销科技有限公司共存在2项技术服务合同纠纷诉讼案件。2020年6月4日,发行人因与北京供销科技有限公司签署的2份《光纤链路租赁服务合同》分别向北京市朝阳区人民法院提起诉讼,请求被告支付光纤链路租用费108175元、88870元,及两合同项下的逾期付款违约金。截至本招股说明书签署日,上述2项案件正在审理中。

中联数据子公司中联网盟2019年7月10日就与北京供销科技有限公司签署的《互联网地址分配使用技术服务合同》向北京仲裁委员会申请仲裁,请求北京供销科技有限公司支付服务费307200元及逾期付款违约金。截至本招股说明书签署日,上述案件正在仲裁中。

中联数据子公司中联云服2020年1月15日就方正宽带网络服务有限公司、中国民生银行股份有限公司信用卡中心违约事项向北京市海淀区人民法院提起诉讼,请求被告支付服务费及逾期付款利息合计960,302.07元。截至本招股说明书签署日,上述案件正在审理中。

2020年6月,中联数据出资3656万元收购蒋向阳、张建勇合计持有的北京春禄100%股权,中联数据在回复深交所创业板第一轮问询中披露,截至评估基准日2020年3月31日,北京春禄纳入评估范围内的所有者权益账面价值为-2534.07万元,在保持现有用途持续经营前提下股东全部权益的评估价值为3656.00万元,增值额为6190.07万元,增值率为244.27%。公司收购北京春禄股东全部权益收购对价为3656.00万元,评估结果3656.00万元,收购无溢价。

此前,公司运营管理中心员工何雨果于2017年6月取得北京春禄100%的股权,于2018年11月将北京春禄100%股权出售给蒋向阳,2020年6月,公司向蒋向阳、张建勇收购北京春禄100%股权。

深交所创业板第二轮问询要求公司补充披露何雨果持有北京春禄100%股权的原因,是否为代中联数据或其实际控制人持股等问题。中联数据回复表示,何雨果持有北京春禄100%股权,北京春禄尚未实缴注册资本,亦未开展实际经营活动,无大额的资产和负债,因此蒋向阳向何雨果收购了北京春禄作为建设马驹桥二期数据中心的项目公司,何雨果在持有北京春禄股权期间,不存在代发行人持有北京春禄股权的情形。

中联数据在回复深交所创业板第三轮问询中披露,何雨果,2016年毕业于国际关系学院,本科学历,于2016年8月加入中联数据,至今在中联数据运营管理中心就职。

中国经济网记者就相关问题采访中联数据,截至发稿,采访邮件暂未收到回复。

互联网数据中心服务提供商拟创业板上市

中联数据是一家专业的互联网数据中心(IDC,Internet Data Center)服务提供商,致力于为客户提供稳定、安全、高效的云基础设施服务。公司提供的主要产品及服务有IDC服务,IP地址服务以及通信服务。

中联数据控股股东、实际控制人为周康、董岩,周康直接持有公司2052.67万股股份,持股比例为34.35%,为公司第一大股东;董岩持有公司795.60万股股份,持股比例为13.31%,为公司第三大股东;同时,周康作为天津德雅和中联力和的执行事务合伙人,通过天津德雅和中联力和分别控制公司6.97%和5.05%的股份。周康、董岩为一致行动关系,两人直接和间接合计控制公司59.68%的股份。周康为中国国籍,持有美国临时绿卡,有效期为2018年7月3日至2020年7月3日;董岩为中国国籍,拥有澳大利亚的永久居留权。

中联数据此次拟于深交所创业板上市,发行数量不超过2000万股,不低于发行后总股本的25%,保荐机构为华泰联合证券有限责任公司。中联数据此次拟募集资金12.00亿元,全部用于中联绿色大数据产业基地项目。

募资12亿元自建数据中心

招股书显示,中联数据此次募集资金投资项目为中联绿色大数据产业基地项目,该项目投资总金额为46.98亿,拟使用募集资金12.00亿元,项目实施主体为中联数据子公司山西中云智谷数据科技有限责任公司,建设地点位于山西省大同市阳高县王官屯镇龙泉工业园,建设周期为4年,分阶段开发建设,其中,第一阶段投资金额26.33亿元,第二阶段投资金额10.65亿元,第三阶段投资金额9.99亿元。

中联数据上述募投项目拟投入募集资金金额12.00亿元,项目资金主要投向为工程费用、设备购置费用、预备费、铺底流动资金等。本次募集资金所用项目为自建数据中心,是中联数据对于IDC经营模式的进一步探索。

中联数据上述募投项目的具体建设内容包括基础设施建设和网络平台建设,其中基础设施建设包括供配电系统、空调系统、制冷系统、弱电系统、消防工程等;网络平台建设包括网络基础平台、安全防护系统、增值服务系统。

基础设施建设方面,项目规划建设包括4栋运营中心楼宇,16栋数据中心楼宇,1栋研发中心楼宇,2栋培训中心楼宇,7座专家工作室,2座自建110KV变电站,运营中心内规划有综合监控中心、接待中心、办公区等。

本次募投项目建设周期为4年,分为三个阶段建设,其中第一阶段规划建设6栋数据中心楼宇,预计交付机柜数为12000个;第二阶段规划建设6栋数据中心,预计交付机柜数为6000个;第三阶段规划建设4栋数据中心,预计交付机柜数为6000个。

网络平台建设的整体建设思路包括可扩展性,提供可扩展的网络架构和数据服务一体化平台处理能力;快速,能够支持多种通信应用程序或服务,提供高带宽,降低处理延迟;可靠性,满足数据服务一体化平台集中化后的高可靠性要求;安全,对数据服务一体化平台的应用和网络平台本身提供安全保障;简单,降低管理维护复杂性,降低成本。

收购北京春禄股权增值率较高 深交所问询商业逻辑及合理性

2020年12月23日,深交所创业板上市委员会2020年第59次审议会议召开,审议结果显示,中联数据首发符合发行条件、上市条件和信息披露要求。

创业板上市委员会对中联数据提出三点问询,其中,对于公司收购北京春禄全部股权,收购价格增值率较高情况,创业板上市委员会要求中联数据说明上述收购行为的商业逻辑及合理性。

以下为创业板上市委会议提出问询的主要问题:

1.请发行人代表结合李凯任职期间主要职责和主要贡献,以及离职后竞业禁止的情况,说明李凯离职对发行人的主要影响及潜在风险。请保荐人代表发表明确意见。

2.发行人筹备北京马驹桥二期数据中心建设,北京春禄为该项目实施主体。发行人员工持有的北京春禄全部股权转让给蒋向阳后,再被发行人收购。收购价格增值率较高,且北京春禄完成立项申报后短期内即交付使用,未能按规定办理相关手续。请发行人代表说明上述收购行为的商业逻辑及合理性。请保荐人代表发表明确意见。

3.报告期内,发行人实际控制人、第一大股东周康使用个人银行卡经营话费、流量渠道服务,该业务与发行人子公司北京易途客经营的后向流量服务相同。请发行人代表说明周康从事前述业务的供应商和客户情况,是否违反相关法律规定,是否损害了其他股东合法权益。请保荐人代表发表明确意见。

2020年一季度营业收入2.54亿元 归母净利润3083.34万元

2016年至2020年1-3月,中联数据营业收入分别为1.50亿元、3.75亿元、6.45亿元、8.29亿元、2.54亿元;销售商品、提供劳务收到的现金分别为3.40亿元、6.77亿元、7.44亿元、8.83亿元、2.11亿元。

中国经济网记者计算,2016年至2020年1-3月,中联数据收现比分别为2.27、1.80、1.15、1.07、0.83。

2016年至2020年1-3月,中联数据净利润分别为115.44万元、3394.07万元、3204.74万元、7069.05万元、3048.23万元,归母净利润分别为-295.79万元、2755.16万元、3576.91万元、7293.28万元、3083.34万元,经营活动产生的现金流量净额分别为1553.95万元、2001.66万元、1690.76万元、2328.61万元、-1641.68万元。

中联数据2020年一季度经营活动现金净额为负,中国经济网记者计算,2016年至2019年,中联数据净现比分别为13.46、0.59、0.53、0.33。

两版招股书2017年、2018年数据存差异

中联数据曾于2019年7月9日披露招股书,拟于上交所科创板上市,后于2019年10月31日提交撤回申请,上交所决定终止公司首发上市审核;2020年7月6日,深交所创业板受理公司首发申请。

中国经济网记者查阅招股书发现,公司2019年申请科创板首发时披露的招股书,与公司2020年申请创业板首发时披露的招股书,2017年、2018年多项财务数据存差异。

2017年、2018年资产总额:2019年招股书中分别为19813.22万元、36919.57万元,2020年招股书中分别为19795.01万元、36886.28万元,分别相差18.21万元、33.29万元;

2017年、2018年归属于母公司所有者权益:2019年招股书中分别为4246.78万元、27467.18万元,2020年招股书中分别为4232.99万元、27433.90万元,分别相差13.79万元、33.28万元;

2017年、2018年营业收入:2019年招股书中分别为37632.76万元、65073.43万元,2020年招股书中分别为37527.09万元、64454.59万元,分别相差105.67万元、618.84万元;

2017年、2018年净利润:2019年招股书中分别为3393.01万元、3238.13万元,2020年招股书中分别为3394.07万元、3204.74万元,分别相差1.06万元、33.39万元;

2017年、2018年归母净利润:2019年招股书中分别为2754.10万元、3610.30万元,2020年招股书中分别为2755.16万元、3576.91万元,分别相差1.06万元、33.39万元;

2017年、2018年扣非后归母净利润:2019年招股书中分别为2592.48万元、6136.90万元,2020年招股书中分别为2670.08万元、6030.92万元,分别相差77.60万元、105.98万元;

2017年、2018年基本每股收益:2019年招股书中分别为2.5925元、4.4421元,2020年招股书中分别为2.76元、2.53元;

2017年、2018年稀释每股收益:2019年招股书中分别为2.5925元、4.4421元,2020年招股书中分别为2.76元、2.53元;

2017年、2018年加权平均净资产收益率:2019年招股书中分别为101.20%、66.35%,2020年招股书中分别为107.53%、37.63%;

2017年、2018年经营活动产生的现金流量净额:2019年招股书中分别为1990.60万元、1569.17万元,2020年招股书中分别为2001.66万元、1690.76万元,分别相差11.06万元、121.59万元。

研发费用率下降

2016年至2020年1-3月,中联数据研发费用分别为477.93万元、2182.12万元、2629.37万元、3121.25万元、783.93万元,占营业收入比例分别为3.19%、5.81%、4.08%、3.76%、3.08%。

2016年至2020年1-3月,中联数据研发费用中人工成本分别为398.01万元、932.00万元、1270.96万元、1514.20万元、336.03万元,占比分别为83.28%、42.71%、48.34%、48.51%、42.87%;直接投入分别为37.50万元、651.47万元、797.18万元、1084.91万元、358.49万元,占比分别为7.85%、29.85%、30.32%、34.76%、45.73%。

2016年至2020年1-3月,中联数据可比公司研发费用率均值分别为4.64%、4.10%、3.76%、3.30%、2.73%。

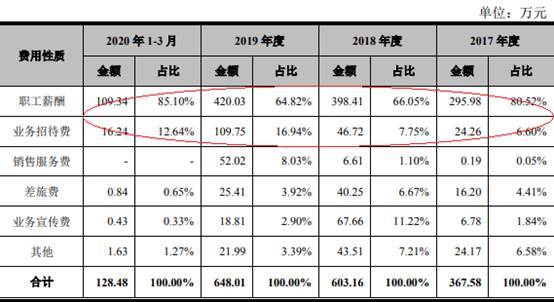

2020年一季度销售费用率0.51%

2016年至2020年1-3月,中联数据销售费用分别为246.50万元、367.58万元、603.16万元、648.01万元、128.48万元,占营业收入比例分别为1.65%、0.98%、0.94%、0.78%、0.51%。

2016年至2020年1-3月,中联数据销售费用中职工薪酬分别为194.36万元、295.98万元、398.41万元、420.03万元、109.34万元,占比分别为78.85%、80.52%、66.05%、64.82%、85.10%;业务招待费分别为28.32万元、24.26万元、46.72万元、109.75万元、16.24万元,占比分别为11.49%、6.60%、7.75%、16.94%、12.64%。

2016年至2020年1-3月,中联数据可比公司销售费用率均值分别为6.31%、3.98%、3.19%、2.91%、2.42%。

2020年一季度总资产6.10亿元 总负债2.13亿元

2016年至2020年1-3月,中联数据资产总计分别为1.15亿元、1.98亿元、3.69亿元、5.58亿元、6.10亿元,其中,流动资产分别为1.01亿元、1.76亿元、2.62亿元、3.16亿元、3.57亿元,非流动资产分别为1343.21万元、2177.71万元、1.06亿元、2.42亿元、2.52亿元。

2016年至2020年1-3月,中联数据负债总计分别为8426.33万元、1.29亿元、9274.53万元、1.95亿元、2.13亿元,其中,流动负债分别为8426.33万元、1.29亿元、9274.53万元、1.94亿元、2.13亿元。

2016年至2020年1-3月,中联数据资产负债率分别为73.42%、65.36%、25.14%、34.93%、35.00%,同行业公司2017年至2020年1-3月资产负债率均值分别为40.78%、47.06%、51.16%、52.45%。