商誉减值,从来都是上市公司头上的一把达摩克利斯之剑。近日,众生药业股份有限公司(下称"众生药业",002317.SZ)发布公告称,公司预计2020年亏损3.8亿元至4.5亿元,而2019年则盈利3.18亿元。受消息影响,众生药业股价次日开盘跌停,收报9.23元/股。

对此,公司解释称,由于受疫情影响子公司业绩不达预期,且子公司受国家集采压力、个别研发项目终止等因素的影响,公司拟分别计提旗下公司先强药业、逸舒制药、广州糖网商誉减值准备7.4亿元至7.8亿元、0.8亿元至1亿元、892万元。

对于此次商誉减值是否完全释放风险,众生药业证券部相关工作人员对《投资者网》称,上述预计的2020年度经营业绩为初步测算结果,最终商誉减值准备计提将由专业的评估机构及审计机构进行评估和审计后确定。

提及未来,其表示,先强药业将打造为高端化学原料药研发、生产转化和CMO制造平台,承接集团公司新药研发项目和华南地区仿制药原料的研制和生产转化服务。通过集团内部资源整合,华南生产制造基地同步规划、调整、建设、运营,逸舒制药将作为公司药品生产制造的重要基地。

史上多次并购被"坑"

《投资者网》梳理发现,此次对商誉影响较大的先强药业和逸舒制药是由众生药业花了近17亿元收购而来,主业均涉及化学药和中成药。彼时,公司的账面资金不过几亿元,而由于在收购先强药业时溢价较高,公司还遭到深交所问询。

值得一提的是,这两家公司均曾"精准"完成过业绩承诺。

2015年至2017年,先强药业的扣非净利润分别为8610万元、1.22亿元、8275万元,合计29122万元,"精准"地完成了3年业绩承诺的利润总额29120万元。

2017年至2019年,逸舒制药的扣非净利润分别为3591万元、4830万元、3382万元,合计1.18亿元,同样"擦边"完成了1.08亿元的业绩承诺值。但刚过业绩承诺期,上述两家公司业绩立马恶化,并出现大幅计提减值。对此,众生药业则归于受疫情与国家采集压力影响。

事实上,早在2018年,先强药业因多次"踩"环保线及生产劣质药被罚近100万元;同年,逸舒制药也因被曝出行贿10万元饱受争议。2020年上半年,众生药业已经对先强药业进行了存续分立,并将其制剂型产品剥离,而逸舒制药也从新三板摘牌。

值得一提的是,在此次大幅计提商誉后,除了广州糖网约892万元的商誉全部"清零"外,先强药业的商誉余额范围为9535万元至1.35亿元;逸舒制药的商誉余额范围为6267万元至8267万元。

回顾众生药业收购史,可以看到商誉是如何一步步累积起来的。2013年,公司通过增资控股云南益康中药;2015年,收购先强药业97.69%的股份;2017年,收购奥理德视光学100%的股权;同年10月,收购逸舒制药80.53%的股份;同年11月,收购安徽省宣城市眼科医院80%的股权。

截至目前,构成公司商誉的公司共有6家。或是由于担心商誉减值风险,2020年上半年,众生药业已将2家子公司出售,如果再算上此次计提的3家公司,目前仅剩益康中药一家"幸存"。

主业造血能力存疑

众生药业成立于2001年,于2009年12月在深交所中小板上市,主要从事以中成药为主的药物研发、生产与销售。初期,公司的核心产品包括复方血栓通胶囊、众生丸、清热祛湿冲剂等中成药,靠着中成药较高的毛利率,公司曾过得风生水起。

不过在近几年中成药、仿制化学药持续受到集采、一致性评价等政策施压的情况下,公司产品体系不可避免地受到冲击。2020年上半年,众生药业的四大业务板块中,在总营收中占比超过99%的医药制造、医药贸易、医疗服务业务均出现下滑;主营产品价格也几乎全部下降。

其中,占营收比重较大的中成药和化学药下滑较为严重,分别下滑了40.31%、41.07%。对此,公司则称是受疫情影响。不过单从2020第三季度的业绩来看,众生药业营业收入仍然同比下降14.31%。此前2018年、2019年同期,公司的营收则分别增长20.23%、7.2%。

目前来看,公司两大主业所处行业或仍处于低谷期。相关数据显示,2020年前11月中国中成药产量累计下降7.5%;2015-2019年,中国中成药产量于2017年达到最高,此后逐年递减;2020年前11月全国化学药原药产量同比增长2.3%,与2019年前11月2.2%的增速基本持平。

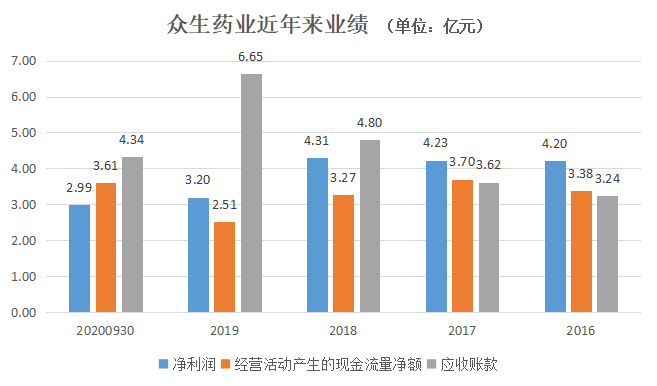

此外,《投资者网》发现,自2016年以来,公司的净现比(经营现金流净额/净利润)长年小于1,仅在2020年前三季度为1.21。同时,公司的应收账款在2016年至2020年前三季度一直维持在4亿元-6亿元左右,而公司的净利润和经营现金流净额则保持在2亿元-4亿元的水平。

来源:公开数据

除了应收账款较高以外,公司近年来的预付款也急剧增长,从2015年的1000万左右增长至2018年的2.16亿元,整体呈上涨趋势,或意味着公司在产业链中处于弱势。 或受制于上游原料药的价格波动,众生药业的净利润近两年还有一定程度下滑。

对于上述问题,前述公司证券部工作人员则称,采购的原材料是中药材和化学原料药,价格波动都比较大,公司利用战略采购和大宗交易提前锁定价格,降低公司生产成本。此外,公司与供应商和客户合同履约良好,各方的权益都得到了应有的保护。

新业务爆发仍需时日

或是意识到单做仿制药的局限,自2010年起,众生药业便开始研发小分子创新药,2015年,公司又与药明康德达成战略合作,联手研发创新药。截至目前,公司在呼吸、NASH、眼科、肿瘤四大领域皆有创新布局,目前已有6个一类创新药完成临床前研究工作。

据众生药业介绍,公司每年提取销售收入6%以上进行持续的研发投入。2017年至2019年,公司研发投入金额分别为1.25亿元、1.48亿元、1.50亿元;不过同时,公司的销售费用也居高不下,近几年分别达5.94亿、7.50亿、8.54亿。

如今公司最大的看点,或是目前亏损的创新药研发子公司众生睿创。近日,ZSP1273片治疗甲型流感Ⅲ期临床试验已正式启动,钟南山院士作为该项目Ⅱ/Ⅲ期临床试验的总项目负责人(PI),负责主导ZSP1273的临床研究工作。

据众生药业介绍,ZSP1273安全性、耐受性良好,其体外抗流感病毒活性约为奥司他韦的1000倍以上。不过目前该款药物能为公司业绩带来多大的影响,短期内仍未可知。

在业内人士看来,创新药的研究难度颇高,伴随着巨大的失败风险,同时需要巨大的资金投入和强大的研发实力作为支撑。没有人可以保证所有在研产品都成功,但只要研发的其中一款新品能够成功,就能被打造成爆款,进而实现逆袭。

如今,已经"箭在弦上"的众生药业先遭遇了商誉减值爆雷,最终其究竟能否成功逆袭,《投资者网》将保持关注。